オーナーチェンジ物件の売却が難しいという話を聞き、不動産事業への挑戦に不安を感じていませんか?

オーナーチェンジ物件は居住用とは異なる特性を持つため、売れにくいと言われる場合があります。しかし、その理由を理解し、適切な対策を講じることで、スムーズな売却は可能です。

本記事では、オーナーチェンジ物件が売れないと言われる理由と、売却成功のための具体的な対処法、価格の決め方、売却の流れを解説します。

不動産事業にチャレンジしたい方が安心して進めるための手助けとなるので、ぜひ参考にしてみてください。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

賃貸中のまま売却できる投資用不動産が、オーナーチェンジ物件です。

入居中の賃借人がいる状態で売買され、購入者は賃貸借契約を引き継いだ上で家賃収入を得られます。空室で売却するケースとは異なり、すでに収益化されている点が特徴です。

特に初めて物件を売却する投資家にとっては、基本的な仕組みを理解しておくと売却計画を立てやすくなります。

一般的な居住用物件の売買とは異なり、オーナーチェンジ物件は収益性や契約条件が評価対象になります。「売れにくい」と感じる背景には、買主の判断材料となる情報不足や対応ノウハウの乏しさがあるため、あらかじめ把握しておくことがオーナーチェンジ物件を扱ううえで欠かせません。

オーナーチェンジ物件に関して、初心者でも分かりやすく以下の記事で解説していますので、ぜひ参考にしてみてください。

オーナーチェンジ物件とは?不動産投資初心者向けにメリットデメリット・注意点を解説

賃借人が住んでいる状態でも、オーナーは自由に物件を売却することが可能です。

これは民法第605条の2により、貸主としての立場が新所有者に引き継がれると定められているためです。賃借人が実際に入居して生活していれば、賃貸借契約は法的に保護され、買主が契約を引き継ぎます。

売買成立後は、新所有者が家賃を受け取り、敷金の返還義務も引き継ぐため、貸主としての責任を新所有者が負うことになります。

物件の引き渡し後には、新旧オーナーの連名で通知書を送付し、家賃振込先や連絡先の変更点を賃借人に伝えるのを忘れてはいけません。この連絡によって、賃貸借関係が混乱なく移行します。

売却中も家賃収入を得られる点が、売主にとって最大の利点です。

買い手がすぐ見つからなくても安定収入があるため、条件交渉に余裕が生まれます。空室物件のように、原状回復やリフォームにかかる費用や時間を削減できるのも強みです。

稼働中の状態であるため、実際の収益実績をもとに買い手へ訴求できます。加えて、立ち退き交渉や退去準備といった対応も不要なため、精神的・実務的な負担が軽くなります。

購入直後から家賃収入が得られる点が、買主にとっての大きな魅力です。

家賃収入がすでに発生していることで、将来の収支計画が立てやすくなります。空室物件と違い、新たに賃借人を募集する手間や広告費、初期リフォームの出費を抑えられます。

空室リスクがない状態で運用を始められるため、不動産投資の初心者にも適しています。また、安定収入の実績がある物件は、金融機関の融資審査でも評価されやすい傾向があります。

オーナーチェンジ物件の売却は、通常の戸建てよりも買い手が限られるため、思うように進まないケースがあります。

特に、初めて売却を経験する戸建て投資家にとっては、計画通りに売れない状況が大きな不安になるかもしれません。売れにくくなる原因をあらかじめ理解しておくことが、冷静な判断と対策の第一歩です。

ここでは、買い手の層や物件の特性に起因する代表的な売却困難の要因を紹介します。

オーナーチェンジ物件を購入するのは、基本的に不動産投資家や法人などの限られた層です。

自宅用に購入したい人は、すでに入居者がいる状態を敬遠しやすく、対象外となります。

また、投資家は物件の収益性を重視し、利回りや将来の見通しが悪いと判断された物件には手を出しません。

金利上昇や景気不安が重なると、慎重になる投資家が増え、売却がさらに難航します。

入居者がいるため、内覧できないのが売却の大きなハードルになります。

特に戸建てでは、劣化や修繕箇所を目視で確認したいと考える買い手が多いため、内部を見られないことは敬遠されがちです。

写真や契約書だけでは判断材料が足りず、購入判断を迷う原因となります。築年数が経過している物件ほど、この情報不足が売却の足かせになります。

オーナーチェンジ物件は投資対象とみなされ、一般的な住宅ローンを利用できません。

そのため、購入者は高金利の不動産投資ローンか、現金での一括購入を選ぶ必要があります。投資ローンは金利や審査条件が厳しく、融資が通らないケースも多くあります。

融資のハードルが上がるほど、購入希望者の数は減少しやすくなります。

住宅ローンと不動産投資ローンの違いは以下の記事で解説していますので、参考にしてみてください。

【戸建て投資家向け】住宅ローンと不動産投資ローンの違いを徹底解説

オーナーチェンジ物件は入居者との契約を引き継ぐため、買主が入居者を選べません。

家賃滞納や過去のトラブルがある場合、それを引き継ぐことがリスクと見なされます。売主には状況を説明する義務があり、隠すとトラブルになる恐れもあります。

また、老朽化に伴う修繕費や家賃下落といった将来的な支出が、買主の懸念につながるケースも多いです。

売却が進まない原因を見極め、状況に合った対応を取ることが大切です。

特に戸建てのオーナーチェンジ物件では、収益性や現況の伝え方次第で評価が変わります。

戦略を調整すれば、売却の可能性は高められます。

戸建てオーナーチェンジ物件の強みを明確に示すことが、売却の第一歩です。

たとえば「入居者付きのため購入直後から家賃収入が得られる」「自己管理が不要」といった利点を具体的に伝えるのがおすすめです。

築年数や立地、駐車場の有無、庭・外構の管理状況なども、投資家が重視する要素です。周辺環境や治安の傾向、入居者の属性や滞納歴の有無も、信頼性を高める情報となります。

空室のある状態では、収益性が低く見られやすく売却に不利です。

まずは近隣の戸建て賃料相場を調べ、家賃を見直すのが効果的です。古くなったキッチンやトイレ、外壁などを部分的に修繕すれば、入居希望者の印象が改善されます。

敷金・礼金の見直しや更新料の撤廃、家賃保証会社の導入も空室改善に有効です。実績のある管理会社に切り替えれば、客付け力が強化される可能性もあります。

売れない場合は、販売価格や依頼先の不動産会社を再検討してください。

近隣の戸建て売却実績や査定価格を確認し、現実的な価格に調整することが重要です。特に投資用戸建ての売買は、実需物件とは異なる販売ノウハウが求められます。

投資用戸建てに精通した会社へ依頼すれば、販路や買主層へのアプローチが強化されます。

空室にすることで、居住用物件としても売却が可能になります。

投資家以外の買主も対象にできるため、売却の間口が広がり高値売却も見込めます。ただし、普通借家契約の賃借人には正当事由と立ち退き料が必要です。交渉は自分で行うか、弁護士に依頼してください。

トラブルを避けるためにも、必ず退去後に売却活動を開始するのをおすすめします。

すぐに現金化したい場合は、不動産買取業者の活用が効果的です。

仲介とは異なり、直接買い取ってもらえるため売却期間を短縮できます。戸建ては築年数や立地で評価が下がる場合もありますが、再販目的の業者であれば買取対象になるケースがあります。

価格は市場より下がる傾向がありますが、仲介手数料不要や契約不適合責任の免除などの利点があるので、買取専門業者に相談することも検討してみてください。

売却価格をどう決めるかは、売れ行きに直結します。

戸建てのオーナーチェンジ物件を売る際には、収益性や将来性を正しく評価する必要があります。家賃収入がある状態で売却する物件は、通常の空き家とは価格のつけ方が異なります。収益をもとに算出する方法を知っておくと、希望価格と市場価格のズレを防ぎやすくなります。

ここでは、実際の現場でも使われている代表的な価格算出方法を紹介します。

家賃収入から物件の価値を割り出すのが、収益還元法です。

オーナーチェンジ物件は、将来得られる家賃収入をもとに売却価格を決めます。

たとえば、年間家賃150万円の戸建てを、利回り6%で評価する場合、売却価格は2,500万円になります(150万÷0.06)。

この利回りは「キャップレート」とも呼ばれ、周辺エリアの取引状況や築年数、立地などによって変動します。管理費や修繕費などのコストを差し引いた“手取り収益”で計算するのがポイントです。

シンプルで使いやすいため、個人投資家にも広く活用されています。

将来の家賃や売却額まで織り込んで価格を出す方法がDCF法です。

この方法では、今後数年間の家賃収入と、最終的に売るときの価格(復帰価格)を予測し、それを割り引いて現在価値に直します。空室リスクや家賃の下落、修繕コストなども想定できるため、現実的な判断がしやすくなります。

ただし、計算はやや複雑で、割引率(3〜5%が一般的)などの前提設定も必要です。不動産鑑定士や投資に詳しい不動産会社に相談すれば、より正確な価格を把握できます。

とくに再販を前提とした出口戦略を考えるなら、DCF法の活用が役立ちます。

オーナーチェンジ物件の売却では、通常の空き家とは異なる対応が求められます。

入居者が住んでいる状態で売却するため、事前に流れを把握しておくと、混乱を防げます。

税務や引き渡し後の責任も含め、段階ごとに進めるのが大切です。

最初に行うべきは、戸建て物件の価値を査定することです。

オーナーチェンジ物件は、家賃収入をもとに収益性から価格を決めます。

たとえば年間150万円の家賃で利回り6%なら、価格は2,500万円となります(収益還元法)。将来の空室や売却時の価格も考慮する方法(DCF法)もあり、より現実的な試算が可能です。

初心者であれば、不動産会社に相談し、立地や築年数、入居状況を反映した適正価格を算出してもらうのが安心です。

査定が終わったら、不動産会社と媒介契約を締結します。

契約の種類によって、売主ができることや報告の頻度が異なります。複数の会社に依頼できる「一般媒介」や、1社に任せる「専任媒介」などがあります。

自分で買主を探したい場合や、スピードを重視したい場合など、目的に合わせて選ぶのが大切です。

媒介契約に関しては、以下の記事で詳しく解説していますので、ぜひ参考にしてみてください。

媒介契約を結ぶと、不動産会社が売却活動を始めます。

購入希望者が収益状況を確認できるよう、家賃や入居者情報をまとめた「レントロール」を用意します。

空室がある場合は、家賃設定や広告費を見直し、入居者を確保することが売却成功につながります。

買主が決まったら、売買契約を結びます。

契約前に不動産会社が物件の法的情報や契約条件を説明し、内容に合意すれば署名・押印をします。

買主からは手付金(価格の10〜20%が目安)が支払われ、以降は簡単に契約解除できなくなります。

契約から1ヶ月ほどで、買主へ所有権を引き渡します。

残代金の支払いと同時に、司法書士が所有権移転登記手続きをします。入居者の敷金は、新オーナーに引き継がれるため、売買代金から相当額を差し引いて精算します。

固定資産税などの費用も、引き渡し日を基準に日割りで調整されます。

引き渡し後は、入居者へオーナーが変わったことを知らせます。

「賃貸人の地位承継通知」として、旧オーナーと新オーナーの連名で通知書を送付します。新オーナーの連絡先や家賃振込先を記載し、契約条件に変更がないことを伝えるのが一般的です。

民法上の手続きとして入居者の同意は不要ですが、信頼関係を築くためにも丁寧な対応が求められます。

本記事では、戸建てを含むオーナーチェンジ物件が売れにくいとされる主な理由と、状況に応じた対処法について解説しました。

投資目的の買主に限定される市場の狭さや、内覧不可による情報不足、住宅ローンの非適用、入居者との関係に伴う賃貸リスクなどが、売却を難しくする要因です。

一方、空室対策や入居率の改善、物件価値を伝える工夫、販売戦略の見直し、そして収益還元法やDCF法を活用した根拠ある価格設定によって、売却成立の可能性を高められます。

物件売却の知識を身につけて実行に移すことが、不動産事業にチャレンジする方にとって納得感のある売却と次の一手につながります。

空家ベースは空き家を売りたい人と買いたい人を繋ぐプラットフォームです。全国の物件が対象となっているため、都市部に限らず、郊外の不動産も公開・掲載ができます。不動産事業に興味のある方は、ぜひ一度お問い合わせください。

また、投資対象として空き家を探している方にも、空家ベースはおすすめです。収益物件としての可能性を持つ空き家を見つけたい場合は、ぜひ空家ベースの掲載情報をご覧ください。

参考記事:不動産投資の裏側を知る教科書|オーナーチェンジ物件で後悔しない!初心者が知るべき5つのポイント|

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

事業用の不動産を売却し、新しい物件を購入することは経営において重要なポイントといえますが、その際に支払うべき税金は高額になるため簡単に買換えできないという問題があります。

そこで国税庁からは「事業用資産の買換え特例」という制度が公開されており、適用要件を満たすことができれば非常に効果の大きい制度となっています。

ただしこの特例にはメリットだけでなくデメリットもありますので、注意が必要です。

この記事では事業用資産の買換え特例の特徴とメリット・デメリット、具体的な計算方法について解説します。

不動産売却については、こちらの記事も参考にしてください。

投資用築古物件の不動産売却はどこがいい?失敗しないための業者選びと売却術

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

国税庁は事業用資産の買換え特例について次のように定めています。

個人が、事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得し、その取得の日から1年以内にその買換資産を事業の用に供したときは、一定の要件のもと、譲渡益の一部に対する課税を将来に繰り延べることができます。

この特例を利用することで譲渡価額よりも買い換えた取得価額の方が多い場合は本来課税される譲渡税を最大80%削減し、収入金額として計算することができます。

不動産を売却して新しく購入しやすくなるため事業用不動産の買い替えを検討している人は必ず検討しておきたい特例ですが、メリットだけでなくデメリットもあるため仕組みを正しく理解しておくことが大切です。

なお、令和5年の法改正により東京都の特別区の区域から地域再生法の集中地域以外の地域への本店等の移転を伴う買換えの圧縮割合が90%に引き上げとなり、地域再生法の集中地域以外の地域から東京都の特別区の区域への本店等の移転を伴う買換えの圧縮割合が60%に引き下げとなりました。

【参考サイト:No.3405 事業用の資産を買い換えたときの特例|国税庁】

【参考サイト:4 特定の資産の買換えの場合等の課税 の特例の見直し】

この章では買換え特例を利用することのメリットについて、解説します。

この特例は不動産の売却時に発生する税金を繰越することができる効果があるため、買換え資産を選びやすくなります。

そのため税負担が大きいことが判明しているケースにおいて大きなメリットとなりますので、この章で解説するポイントをチェックしてください。

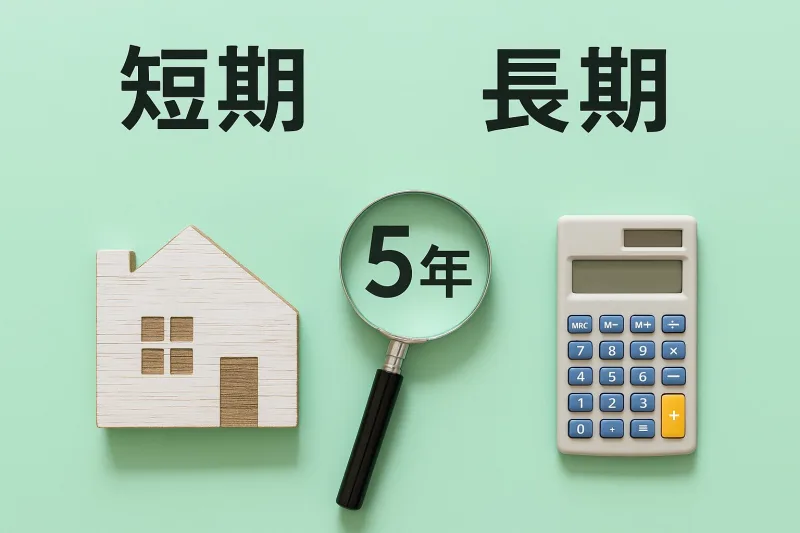

譲渡所得税とは不動産の売却益に対して課税される税金のことで、所有期間によって税率が変わるという特徴があります。

所有期間が5年以内であれば39.63%、5年を超えると20.315%が税率となり、課税額に掛け合わせることで計算することができます。

また、課税額は譲渡費用から取得費を差し引くことで計算することが可能です。

不動産売却において譲渡所得税は手残り額に大きな影響を与えてしまいますが、事業用資産の買換え特例を活用することで税負担を減らすことができ、売主にとって大きなメリットとなります。

本来支払うべき税金を購入資金に上乗せすることができますので、物件の選択肢が増えることになります。

特に不動産投資用の物件を購入する場合はより利回りの高い物件を選択することができますので、投資効果を高められるという点も魅力だといえます。

買換え特例は譲渡所得税を抑えられるというメリットがありますが、デメリットと注意点もあります。

実際にこの特例を利用して買換えを実施したものの、結果的に全体の税負担が増えてしまったという失敗事例も少なくありません。

このような失敗をしないためにも、この章で解説するデメリットをしっかり理解しておくことが大切です。

買換え特例は売却時の譲渡所得税を最大80%削減することができますが、削減した価額は免税になったわけではなく、購入する不動産の譲渡資産に繰り延べされてしまいます。

つまり新しく購入した不動産を将来売却する場合、削減した分だけ譲渡所得税が高くなってしまうことになります。

たとえば所有している不動産を売却して3,000万円の課税額が発生した場合、特例によって600万円まで圧縮することができますが、購入した不動産を売却する際には繰延した2,400万円が課税額に対して加算されます。

事業計画に組み込まれている場合は問題ありませんが、将来不動産価値が変化したり事業自体を相続した相続人が事情を把握しきれていない場合、事業に大きな影響を及ぼすことも考えられます。

このことからも、売却予定の不動産と購入予定の不動産に価格差が大きい場合は注意が必要です。

譲渡所得税には短期譲渡と長期譲渡があり、所有期間が5年未満か5年を超えるかで決まります。

短期譲渡になった場合は39.63%が税率となり、長期譲渡の20.315%よりも税率が高くなってしまいます。

不動産の所有期間が10年を超えると14.21%まで税率を抑えられることから、売却するタイミングは慎重に判断することをおすすめします。

減価償却費は不動産や動産における会計上の資産価値となっており、所有している不動産の減価償却が残っている場合は注意が必要です。

たとえば減価償却費が1,000万円残っている不動産を売却した場合、この特例を利用することで200万円まで価値が圧縮されてしまいます。

その結果譲渡所得税は抑えられますが、一方で減価償却費が少なくなり法人税や所得税が増加してしまうケースもあります。

こうした税金の計算は非常に複雑なため、税理士や会計士に相談しながら判断することをおすすめします。

事業用資産の買換え特例には売却する資産と購入する資産それぞれに要件が設定されており、どちらもクリアすることで制度を利用できるようになります。

そのため買換えの契約を締結するまでに要件を正しく理解し、問題なくクリアできることを確認したうえで進めることが重要です。

この章では事業用資産の買換え特例を利用するための要件について、詳しく解説します。

売却する資産の要件は、次の通りです。

購入する資産の要件は、次の通りです。

買換えの特例を利用することで譲渡所得税の一部を購入した不動産の譲渡費用に繰り上げることができますが、譲渡資産の譲渡価額と買換資産の取得価額によって計算方法が異なります。

場合によっては想定外の支出が発生することもありますので、正しく理解しておくことをおすすめします。

譲渡価額>取得価額となる場合、計算式は次のようになります。

譲渡価額≦取得価額となる場合、計算式は次のようになります。

同一年内に譲渡資産の譲渡及び買換資産の取得をし、特定の事業用資産の買換えの特例を受ける際には届出が必要になります。

譲渡資産の譲渡の日又は買換資産の取得の日のいずれか早い日を含む三月期間の提出が義務付けられており、具体的なスケジュールは次のようになります。

| 譲渡の日(先行取得の場合は取得の日) | 提出期限 |

|---|---|

| 1月1日から3月31日まで | 5月末日 |

| 4月1日から6月30日まで | 8月末日 |

| 7月1日から9月30日まで | 11月末日 |

| 10月1日から12月31日まで | 翌年2月末日 |

なお、届出書は作成後にPDFファイルに変換し、e-Taxソフトで提出する必要がありますので、注意してください。

【参考サイト:A4-8 特定の事業用資産の買換えの特例の適用に関する届出|国税庁】

事業用不動産の売却は一般住宅よりも譲渡所得税の節税特例が少なく、売却したくてもできないケースも少なくありません。

そのため売却後に買換えを検討しているのであれば事業用不動産の買換え特例を利用するのがポイントといえ、不動産投資を事業化している人におすすめの制度です。

ただし買換え特例はメリットだけでなくデメリットもありますので、利用する際には慎重に判断する必要があります。

利用した結果法人税や所得税が増加したというケースもありますので、適用要件含め税理士や会計士にあらかじめ相談し、失敗のない経営判断をすることが重要といえます。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

マイソクは物件の魅力を伝える営業用の資料です。副業として不動産投資を始める会社員や、少額から事業を始めたい個人にとって、マイソク作成の質が成約率に影響します。

情報は読み手に配慮して整理・構成し、宅建業法などに則った正確な内容でまとめることが求められます。

この記事では、マイソクに盛り込むべき情報、見やすく仕上げるコツ、注意すべき法的ポイントを紹介します。

不動産売却については、こちらの記事も参考にしてください。

投資用築古物件の不動産売却はどこがいい?失敗しないための業者選びと売却術

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

マイソクは、物件概要や間取り、契約条件などをまとめた不動産業界専用の資料です。語源は「毎日速報センター」という事業名に由来し、現在では物件紹介の基本ツールとして定着しています。

不動産投資家が物件を売却する際には、仲介会社への効果的な訴求手段として活用されているのはご存じでしょうか。マイソクは、一般向けのチラシとは異なり、不動産会社間での情報共有を目的として作成されます。

そのため、仲介会社が内容を正確に理解し、購入希望者に魅力を伝えやすい構成にする必要があります。作成時には、宅地建物取引業法や景品表示法、公正競争規約の順守が求められます。

違反があれば行政処分や罰則を受ける可能性もあり、情報の正確性と法令対応がマイソクの信頼性を左右すると言っても過言ではありません。

マイソクは、購入検討者に物件の魅力や条件を伝える販促資料です。所在地・間取り・価格・連絡先などを正確かつ明快に記載します。

不動産広告には表示ルールがあり、「宅地建物取引業法」や「景品表示法」などの法令を順守する必要があります。文字サイズは原則7ポイント以上が基準です。

視認性を高めるため、強調箇所には太字を使うなど、情報整理にも配慮が求められます。

参考:不動産広告の規制について_必要な表示事項(第8条・規則第4条)_7頁|公益社団法人首都圏不動産公正取引協議会

マイソクでは、物件の種類・所在地・最寄り駅・価格・間取り・築年数など、購入判断に必要な基本情報を明示します。徒歩分数は道路距離80mごとに1分として算出し、端数は切り上げます。

納戸は「サービスルーム」と表現せず、用途を正しく記載します。リフォーム歴がある場合は、時期と内容を明確に書き添えることが求められます。

法令に反した記載や不正確な表現は、不当表示に該当し、行政処分のリスクがあります。

マイソクにおいて間取り図や写真は、物件の第一印象を決める重要な要素です。外観・室内・水回りなどを明るく撮影し、実際の状態を忠実に反映させます。

図面には各部屋の畳数や用途を記載し、反響を呼ぶには生活イメージがしやすい構成が効果的です。建築中物件の場合は、建築確認番号や完成予想図を明示します。

写真や間取りが実物と異なる場合、「不当表示」とされる可能性があるため、表現には細心の注意が必要です。

物件の魅力を伝えるには、立地や周辺環境、設備などの具体的な利点を記載します。「駅徒歩3分」や「小学校近接」といった事実に基づく情報を記載するのがおすすめです。

最上級表現や曖昧な訴求は「景品表示法」などに違反する可能性があるため、「格安」や「完売」などの使用は避ける必要があります。

空室対策としては、広告料(AD)やフリーレントの情報も記載することで、仲介会社の関心を高められます。

不動産会社名・所在地・電話番号・免許番号などを記載し、連絡先は迅速な対応が可能な担当者の携帯番号が望ましいです。あわせて、取引態様(売主・仲介など)も明記します。

仲介会社向けには、ADの有無、内見方法、空室確認の手段、ネット掲載可否など、紹介活動に必要な情報も盛り込むと、物件の取扱いがスムーズになります。

丁寧な情報提供が、信頼関係と成約促進につながります。

不動産の売却では、資料の作り方次第で結果が大きく変わります。特に初めて戸建てを手放す方は、情報整理や書類作成に戸惑いがちです。

物件を魅力的に伝えるために欠かせないのが「マイソク(物件概要書)」です。価格や間取りなどの基本情報をまとめた販促資料で、購入希望者や仲介会社に向けて物件の魅力を伝える役割があります。

適切なマイソクを作成すると、販売の進行がスムーズになり、価格交渉や資金計画も立てやすくなります。

マイソクの構成に厳密なルールはありませんが、外観写真・間取り図を中央に配置し、物件情報を右側、会社情報を下部にまとめた形式がよく使われます。物件資料は景品表示法・宅建業法に基づく広告に該当するため、正確性が求められます。

「新築」や「最高」などの表現は、基準に沿わなければ不当表示と判断されるおそれがあります。不動産公正取引協議会が定める表記ルールを確認のうえ、誇張表現を避けるのがポイントです。

仲介会社は、大量のマイソクを左上から右下にかけて目を通します。この「Z」の視線の流れに沿って、もっとも伝えたい情報(価格、用途、成約報酬など)を左上に配置するのが効果的です。

入居者を集めやすい家賃帯や、報酬額・限定キャンペーンの情報などは、優先的に掲載すると紹介率が高まるのでおすすめです。

マイソクには外観や室内の写真、間取り図、周辺地図などの視覚情報を必ず掲載します。とくに購入検討者が重視するのは、水回りや日当たり、動線など暮らしをイメージしやすい写真です。

撮影は晴天時の昼間が望ましく、明るく清潔な印象を与えるカットを選択するのがおすすめです。間取り図には部屋の畳数や用途(洋室・和室・収納)を明記し、全体像が把握しやすい構成にします。

視覚的な情報が不足すると他物件との差別化が難しくなります。写真・図面の質にもこだわり、物件の魅力を直感的に伝えるのが大切です。

家賃・交通・間取り・敷金礼金の有無などは、視認性の高い文字サイズで目立たせるのがおすすめです。

所在地・築年・設備などは簡潔に並列表示し、過不足のない情報構成にします。徒歩分数は道路距離80m=1分で換算し、端数は切り上げるルールに従います。

誤表記や誇張は不当表示にあたるため、最新かつ根拠のある情報のみ記載してください。

マイソクの内容には、「宅地建物取引業法」「景品表示法」「不動産の表示に関する公正競争規約」が関わります。これらはすべて消費者保護と取引の適正化を目的とした規制で、マイソクもその対象です。

誇大表現や記載漏れは、警告や違約金、最悪の場合は業務停止処分の対象となります。売却時の信頼性確保には、内容と表現の両方を慎重に確認する姿勢が欠かせません。

宅建業法では、広告の「誇大表現の禁止」「広告開始時期の制限」「取引態様の明示」が求められます。

・「新築」と偽る、「駅徒歩5分」と実際より短く表示する行為は違反です。

・未完成物件は、建築確認済みでなければ広告できません。建築確認番号や開発許可番号も記載が必要です。

・取引態様(売主・代理・仲介など)は明記しなければなりません。不明な立場は取引リスクにつながります。

仲介会社や購入希望者が安心して取引できるよう、情報は正確かつ明確に示すことが求められます。

景品表示法は、「誤認される恐れのある表示」の禁止を目的とした法律です。

・「80m=徒歩1分」の原則に沿って所要時間を記載します。

・「新築」や「LDK」などの用語には定義があり、使用には根拠が必要です。

・「激安」「完璧」などの最上級表現は、正当な裏付けがない限り記載できません。

これらを根拠なく記載すると、法令違反として指摘される恐れがあります。

参考:不動産の表示に関する公正競争規約施行規則|不動産公正取引協議会連合会

マイソクは、「公正競争規約」に基づく表記ルールも守る必要があります。中でも注意が必要なのは「おとり広告」の禁止です。

・契約済みの物件を掲載し続けると、意図がなくても違反とみなされます。

・インターネット広告では、情報更新日や次回更新予定日を明記し、2週間以内の定期更新が求められます。

・違反が確認されると、業務停止や違約金課徴、免許取消といった処分に加え、広告掲載の停止措置を受ける可能性もあります。

マイソク作成を不動産会社任せにせず、不動産投資家自身も内容確認を徹底するようにしてください。

参考:事例でわかる景品表示法_4不動産のおとり広告に関する表示_14頁|消費者庁

本記事では、不動産事業に欠かせない「マイソク(物件概要書)」について、概要、作成の基本、差別化を図る工夫、そして宅地建物取引業法や景品表示法といった法令への対応までを解説しました。

マイソクの内容がわかりやすく魅力的であれば、購入検討者や仲介会社の関心を高め、結果的に成約までのスピードを早められます。マイソクの作成では、正確な情報を掲載しつつ、物件の特長を適切に伝える工夫が重要です。

また、空家ベースは、空き家を売却したい所有者と、購入・投資を検討する個人や法人をつなぐ不動産プラットフォームです。都市部に限らず、地方や郊外の物件も幅広く掲載されており、収益性のある物件を探している方にも適しています。

不動産投資や空き家活用に関心がある方は、ぜひお気軽にお問い合わせください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

不動産は売却価格と相場のバランスが取れていれば比較的簡単に売却することができますが、築年数の古いマンションや一戸建ては耐震性や耐久性が低下しているという注意点があるため、スムーズに売却するためにはコツが必要です。

特に投資用物件は一般居住用物件よりも買主が見つかりにくいことから、築古物件と投資用物件に強い営業担当者と会社に依頼することがポイントとなります。

そのため安心して利用できる不動産仲介会社を見つける必要がありますが、不動産会社は大手から中小不動産会社、地元の会社まで幅広く、迷ってしまう売主も多いです。

さらに不動産売買だけでなく不動産買取という選択肢もあり、媒介契約の種類についても確認しておかなければなりません。

この記事では築古物件の売却を成功させるために知っておきたい不動産仲介会社の選び方について、解説します。

大手と中小、仲介と買取の違いや媒介契約の種類、不動産売却についてのよくある質問を紹介しますので、これから投資用築古物件の売却を予定している人は参考にしてください。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

「戸建ての売却が得意」や「対応エリアに特化したサービスや売却方法を展開」など、不動産会社によって強みが異なることがあります。

その中でも築古の投資用物件を売却するには豊富な経験を必要としますので、不動産会社選びが重要だといえます。

この章では築古物件の売却を検討するにあたり、知っておきたい不動産会社の選び方について解説します。

築古物件や空き家の物件を多く不動産ポータルサイト等に公開している会社は実績が多く、信頼できる可能性が高いといえます。

不動産会社は売買契約が締結されることで仲介手数料を請求できることから、売却できる見込みのある物件を取り扱います。

つまり、売却が難しい物件であっても多く公開しているということは、売却するためのノウハウが多いといえます。

このことからも、不動産会社を選ぶ際にはまずどのような物件を取り扱っているのかチェックすることが大切です。

これ以外にも会社の口コミや評判、顧客満足度もチェックしておくことがおすすめです。

不動産会社の仲介件数が多くても、対応してくれる担当者が信頼できなければ安心して任せることはできません。

不動産業界では査定対応した担当者がそのまま担当するケースが多いことから、査定時の説明やコミュニケーション力をチェックしておく必要があります。

特に質問の回答内容やスピードは売主の不安や疑問を解消し気持ちよく売却するうえで重要といえますので、必ず確認しておくことが大事です。

築古物件は建物の資産価値が残存しにくいことから査定額の算出が難しく、経験豊富な営業担当者でも悩んでしまうケースもあります。

さらに投資用物件は設定できる家賃と将来の売却益をできるだけ正確に査定する必要があるため、地域の相場に精通している担当者かどうかがポイントです。

不動産の状態によってはリフォームや修繕を行ったうえで売却することも検討しなければなりませんので、地域の事情や売却方法などについて安心して相談できる担当者を見つけることも重要だといえます。

不動産査定は成約事例と公開されている物件の価格をベースに査定額を算出するのが一般的です。

取引事例法と呼ばれるこの方法はピックアップする事例によって査定額が上下してしまうという特徴があり、意図的に高い査定額を提示して競合排除しようとする不動産会社もいます。

しかし不動産売却は相場よりも高い物件は売れにくく、販売が長期化してしまうリスクを抱えてしまいます。

特に築古物件は設備や家屋が破損する可能性が高いことから、できるだけ早く売却できるよう戦略的な売却方法を立てることが重要です。

そのため査定額の根拠が明確で、査定額で売却するための売却プランが分かりやすいというポイントは不動産会社を選ぶうえで大切な判断材料といえます。

不動産売却はできるだけ多くの買い手に周知してもらい、問い合わせや案内依頼といった反響を獲得することが成功のコツです。

そのためには不動産ポータルサイトや折込チラシといった広告になるべく多く物件を公開させる必要があり、広告費を多く捻出できる会社の方が早期売却できる可能性が高いといえます。

また、売却したい物件のエリアに店舗が多い会社の方が案内対応しやすいという利点があるため、広告戦略と合わせて店舗数も確認しておくことがポイントです。

私たち空家ベースは不動産事業にチャレンジしたい人や地方に空き家を買って移住したい人に向けて日本全国の空き家を紹介するポータルサイトです。他社では扱えない物件も取り扱っています。

物件のリスクについて客観的に分析・評価しており、購入を検討している買い手に対して可能な限り正確な情報を提供していますので、スピーディーに不動産売買できるという点が強みです。

公式LINEでは未公開物件の配信サービスも行っているほか、X(旧Twitter)やInstagramなどでも物件情報を発信していますので、築古物件を売却する際は空家ベースをチェックしてみてください。

大手不動産会社は日本全国に拠点があり、CMや看板を使って広告していることから不動産売買に興味がない人でも知っているという特徴があります。

そのため不動産売却を検討する際にはまず大手から選ぶという売主も多いですが、大手不動産会社に依頼することのメリットとデメリットを正しく理解しておく必要があります。

この章では大手不動産会社に築古物件の売却を依頼するメリットとデメリットについて解説しますので、参考にしてください。

大手は全国的に知名度が高いことから集客力が高く、広告費用も豊富なため公開した物件を幅広く認知させることが可能です。

また「専属専任媒介契約を締結した場合は不動産会社負担で室内クリーニングを実施」など、中小不動産会社ではできないようなサービスを提供している会社もあります。

倒産のリスクも低いというメリットもありますので、とにかく安心して不動産売却を任せたいという人に向いているといえます。

大手不動産会社は査定依頼が多いことから早期売却できる物件のみを取り扱うこともあり、築古物件は取扱い不可としている会社も多いです。

特に投資用物件は販売が長期化しやすいうえに設備の劣化や家屋の破損によって買い手とトラブルになりやすく、手間がかかるという理由で売却を断られることもあります。

そのため築古の投資用物件の売却依頼先を大手だけで選ぼうとすると不動産会社が見つからないというリスクを抱えることになりますので、注意が必要です。

不動産会社には大手だけでなく地域密着型の中小不動産会社もありますので、売却の難しい築古物件を早期売却するためには大手と合わせて中小不動産会社も比較検討することが大切です。

ただし、中小不動産会社には大手にはないメリットとデメリットがありますので、納得したうえで依頼するためにもポイントを押さえておく必要があります。

この章では中小不動産会社に売却を依頼するメリットとデメリットについて解説しますので、大手のメリット・デメリットと合わせて確認してください。

空き家や築古物件に特化したサービスを提供するなど、大手不動産会社よりも築古物件に特化した販売戦略を立てられるのが中小不動産会社のメリットです。

築古物件や投資用物件に特化した独自のポータルサイトを運営している会社もあり、大手よりも早期売却できるケースも少なくありません。

また地域密着型で長年経営している中小不動産会社は売却したい物件があるエリアに詳しく、ストック顧客も多いことからより精度の高い査定額を提示してくれます。

中小不動産会社にはこのような強みがありますので、より好条件で不動産取引できる可能性が高いというメリットがあるといえます。

中小不動産会社に不動産売却を任せた場合、販売途中で会社が倒産してしまい売却がストップしてしまうという点がデメリットとなります。

特に数人で運営している不動産会社は店舗の家賃や手形の支払いが間に合わず、突然倒産してしまうこともあります。

また、経営が安定していても大手よりも広告を使った物件の露出が少なくなりやすいため、販売が長期化するリスクを抱えてしまいます。

そのため築古物件の売却を中小不動産会社に依頼する場合は販売実績が多く、経営状態が良好かどうかを必ずチェックする必要があります。

築古の投資用物件を売却するための方法として仲介と買取があり、どちらを選択するのかで手残り額や販売期間が異なります。

売却した後に後悔しないためにも、仲介と買取の特徴を理解したうえで選択することが大切だといえます。

この章では仲介と買取がおすすめとなるケースについて、解説します。

仲介は売主が価格と売却条件を設定できる一方、買い手が見つかるまで販売は継続するという特徴があります。

そのため売却期間をある程度長く設定することができる人に、仲介は向いているといえます。

特に入居者がいる投資用物件であれば家賃収入を確保したうえで売却を進めることができますので、投資の利益をしっかり確保したい人におすすめの売却方法です。

買取は仲介と違って不動産会社が直接買主となりますので販売期間がほとんどなく、買取価格に合意すればそのまま売買契約の締結に進められるという点が特徴です。

また買取業者によっては査定時に立ち会う必要もないため、遠方にある築古物件でも手間をかけることなく売却することができます。

仲介手数料や解体、残置物の撤去、確定測量なども不要となりますので、すぐに売却したい人におすすめの方法だといえます。

ただし買取価格は仲介の相場よりも安くなるため手残り額は少なくなってしまうというデメリットもありますので、投資用物件を買取で処分する際には注意が必要です。

媒介契約とは売主と不動産会社が締結する契約のことで、販売を委託した証明となる書類です。

契約書には同時に契約できる社数や、指定流通機構へ情報登録する期間、販売報告の頻度、契約の有効期間、成約時に不動産会社へ支払う仲介手数料、自己発見取引の可否などが記載されており、契約書の種類によって内容が異なります。

媒介契約書には「一般媒介」「専任媒介」「専属専任媒介」の3種類がありますので、それぞれの特徴について解説します。

一般媒介には次のような特徴があります。

| 項目 | 内容 |

|---|---|

| 同時に契約できる社数 | 制限なし |

| 自己発見取引の可否 | 可能 |

| 指定流通機構へ情報登録する期間 | 規制なし |

| 販売報告の頻度 | 規制なし |

| 契約の有効期間 | 規制なし |

一般媒介は媒介契約の中でも一番規制がなく、売主は媒介契約を複数の不動産会社と締結できるという特徴があります。

そのため1社に絞りきれない場合に一般媒介を選ぶケースが多いです。

ただし不動産会社に対しての規制も軽く、指定流通機構への登録や販売報告の義務もありませんので販売活動が不透明になってしまいます。

契約の有効期間もありませんので、意欲的に活動してくれる不動産会社を選定しなければ早期売却は難しいという点に注意が必要です。

専任媒介には次のような特徴があります。

| 項目 | 内容 |

|---|---|

| 同時に契約できる社数 | 1社 |

| 自己発見取引の可否 | 可能 |

| 指定流通機構へ情報登録する期間 | 7日以内 |

| 販売報告の頻度 | 最低2週間に1度 |

| 契約の有効期間 | 最大3カ月 |

専任媒介は一般媒介と違って依頼できる不動産会社は1社となり、指定流通機構への登録や販売報告の義務が発生します。

また、一般媒介と同様に自己発見取引が可能となっていますので、知人や友人に不動産を売却できる可能性を残しつつ不動産会社に物件を公開してもらいたい場合は専任媒介の方がおすすめです。

専属専任媒介には次のような特徴があります。

| 項目 | 内容 |

|---|---|

| 同時に契約できる社数 | 1社 |

| 自己発見取引の可否 | 不可能 |

| 指定流通機構へ情報登録する期間 | 5日以内 |

| 販売報告の頻度 | 最低1週間に1度 |

| 契約の有効期間 | 最大3カ月 |

一括査定サイトを運営しているすまいステップが公開しているデータによると専属専任媒介契約を選んだ売主は最も多く、全体の41.98%となったそうです。

専属専任媒介契約は媒介契約の中で最も制限が厳しく、不動産会社は媒介契約締結後5日以内に指定流通機構へ情報を登録し1週間に1度売主に対して販売報告をしなければなりません。

そのため売主としてはより細かく販売状況を把握することができ、販売戦略を立てやすいというメリットがあります。

ただし売主は自己発見取引を行うことができないため、不動産会社に全てを一任することになります。

このことからも、専属専任媒介契約を選ぶのであれば依頼する不動産会社の販売力が不動産売却に大きく影響するといえます。

【参考サイト:『不動産売却に関するアンケート』の調査結果】

不動産会社を1社1社訪問すると時間がかかってしまうため、不動産一括査定サイトを利用する売主は多いです。

不動産一括査定サイトとはインターネット上で査定依頼できるサービスのことで、無料で利用できます。

不動産売却の情報収集として活用できるという特徴もありますのでおすすめのサービスですが、注意点もあります。

この章では不動産一括査定サイトのメリットと注意点について解説します。

一括査定サイトを利用することで売主は物件の情報を一度入力するだけで選んだ不動産会社へ情報を展開することができ、ほとんど同じタイミングで査定書と売却プランを入手できますので比較検討がしやすいというメリットがあります。

また不動産会社からの連絡についても手段や時間帯を設定することができ、売主の都合に合わせてコンタクトできるという点もおすすめの理由です。

一括査定サイトを利用するとスピーディーに査定額と売却プランの提示を受けることができますが、不動産会社から営業を受けるという注意点もあります。

不動産会社は売主と媒介契約を締結して物件を公開し、契約締結に至ってようやく仲介手数料を請求することができます。

そのため査定書をどれだけ提示しても利益を得られないことから、媒介契約を締結するためにしつこく営業の連絡をする不動産会社もいます。

場合によっては査定依頼した物件を勝手に下見されるトラブルも起きてしまいますので、不動産一括査定サイトを利用する際にはある程度不動産会社を選定したうえで依頼することが重要です。

この章では不動産売却の流れと必要書類について、解説します。

スムーズに売却を進めるためにも、チェックしておいてください。

不動産一括査定サイトを利用したり最寄りの不動産会社に訪問し、物件の査定依頼をするのが不動産売却のスタートです。

査定依頼時には物件の所在が分かる資料として、全部事項証明書や購入時の売買契約書などを用意しておくことをおすすめします。

査定は一般的に「机上査定」と「訪問査定」があり、机上査定の結果と売却プランで訪問査定をする不動産会社を選定します。

そして訪問査定によって具体的な売却価格や販売戦略を決め、不動産会社と媒介契約を締結して物件公開を行います。

物件を公開すると問い合わせや案内依頼がありますので不動産会社が対応し、購入申し込みの提示があれば内容を確認して問題なければ契約に進みます。

売買契約は売主と買主が同席し、不動産会社で行うのが一般的ですが、売主が遠方に住んでいて日時が合わない場合は別々の日に契約を締結することも可能です。

契約時の持参物として認印と身分証明書以外に印紙の代金がありますが、署名押印済みの契約書をコピーしてもらい、コピーを保管するのであれば印紙代は不要です。

そのため、契約書の原本が不要な場合はなるべく早い段階で不動産会社に連絡しておくことをおすすめします。

なお、身分証明書は運転免許証やマイナンバーカード、パスポートなど顔写真付きの証明書であれば1種類で問題ありませんが、持っていない場合は2種類必要になるため注意が必要です。

契約が無事に締結されれば契約書の内容に従って売主と買主は準備を進め、準備が完了した時点で不動産の引き渡しを行います。

不動産の引き渡し、残代金の支払い、所有権移転登記を同時に行うことで不動産売買は完了となります。

不動産決済と呼ばれるこのイベントは買主が住宅ローンを組む金融機関に集合して実行することになりますが、買主が現金で購入する場合は不動産会社に集合するのが一般的です。

決済のタイミングでは権利証書や登記識別情報通知を司法書士に提示することになりますので、忘れずに準備しておく必要があります。

万が一紛失した場合は余計に費用が発生してしまいますので、早めに確認しておくことをおすすめします。

査定から引き渡しまでの必要書類をまとめると、次のようになります。

この章では不動産売却におけるよくある質問を紹介します。

多くの売主にとって不動産売却は初めての経験となるため、予期せぬトラブルが発生して慌ててしまうこともあります。

そこで過去に不動産売却を経験した売主が疑問に感じたポイントをあらかじめ押さえ、対策しておくことが大切です。

不動産一括査定サイトを利用した際、最後のページに表示された不動産会社全てに査定を依頼することができます。

複数社に依頼しても費用はかかりませんので幅広く査定額と売却プランの提案を受けたい人に向いているサービスですが、依頼した不動産会社から営業を受けることになりますので、注意が必要です。

不動産査定は成約事例と公開されている物件をベースに査定額を算出することになりますが、レインズで公開されているデータだけでなく各会社の成約事例も参考にします。

そのため全国に店舗のある大手と地域密着型の中小不動産会社では成約事例に差があり、取り扱うデータ数が異なるため査定額に影響してしまいます。

囲い込みとは売却を依頼した不動産会社が他社へ情報公開せず、自社のみで買主を探す方法です。

この方法によって不動産会社は売主と買主の両方から仲介手数料を得ることができますが、物件の露出量が減るため売却のチャンスが少なくなり、売主は販売が長期化するリスクを抱えることになります。

国土交通省も悪質な囲い込み行為を行う不動産会社に対して指導や罰則を規定していますが、実際には囲い込み行為を日常的に行う宅建業者もいます。

囲い込みをしている会社に依頼していないか確認するためには別の不動産会社から一般顧客のフリをして問い合わせし、公開中となっているかチェックする方法がおすすめです。

定期的にチェックし間違いなく他社にも物件紹介している不動産会社であれば、囲い込みをしていないことが分かります。

相場と価格差が大きい高額査定を提示する不動産会社に売却を任せると販売が長期化するだけでなく、販売後に価格変更しなければならないこともあります。

そのため高額査定をする不動産会社は候補から外す必要がありますが、複数の不動産会社に査定を同時依頼することでこのような会社を見極めることができます。

不動産会社が査定時に使う取引事例法はレインズや不動産ポータルサイトのデータをベースにするため、ある程度似通った査定額になります。

査定額は売却価格を決める上で重要な判断材料となりますので、高額査定を提示する会社には注意が必要です。

売却の意思疎通がうまくできなかったり返信が遅いなど、担当者と相性が悪いという失敗事例もあります。

このような場合はなるべく早く担当者を変更してもらい、気分良く売却できる環境を整えることが大切です。

すまいステップによると、半年以内に約7割の査定案件が売却完了となっているようです。

そのため半年を目途に反響数などをチェックし、販売価格や売却プランの変更を検討することがポイントとなります。

不動産売却を成功させるためには、信頼できる不動産会社と担当者に販売を依頼することが重要です。

そのためにも、この章で解説するチェックポイントを事前に確認しておくことをおすすめします。

他社よりも不自然に高い査定額を提示する不動産会社は媒介契約の締結を目的としている可能性が高く、最適な売却プランが提示されないことが多いです。

そのため必ず査定額の根拠を確認し、内容に納得できなければ査定額が高額であっても候補会社から外す必要があります。

営業担当者に販売状況と問い合わせ内容について共有してもらい、売却が計画通りに進んでいるかを細かくチェックすることで不動産売却の成功率は向上します。

このことからもコミュニケーションが取りやすい担当者に対応してもらうことが重要だといえ、営業担当者と相性が悪ければ変更してもらうことをおすすめします。

投資用の築古物件は売却することが難しく、失敗しないためには不動産会社の選び方が重要なポイントとなります。

不動産会社には大手や中小、仲介専門や買取専門など様々な種類があり、それぞれの特徴を把握して自分に合った会社を選ぶことが大切です。

また不動産売却における流れもあらかじめ確認しておき、必要書類を事前に用意しておくことでスムーズに売却することができます。

不明点や疑問点があると安心して売却を進めることができませんので、細かく不動産会社に相談しつつ信頼できる会社を見極めることが重要です。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。「次の物件購入の資金にするために売却したいが売れない」「負担が大きくなってきて手放したいが買い手が見つからない」、など空き家の売却でお困りの際はぜひお問い合わせください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

不動産売買は売主と買主が契約内容に合意し、売買契約を締結することで実行となりますが、売買代金は決済を実行するタイミングで全額支払うのではなく、契約時に「手付金」として代金の一部を支払わなければなりません。

手付金は内金や中間金とよく似ていますが売買契約を進めるうえで重要な役割を担っており、契約の進捗によっては手付金を失うこともあります。

ただし契約解除の内容によっては手付金が返還されるケースもありますので、知っておくべきポイントです。

また、どのくらいの金額を手付金として用意しておくべきか理解しておくことで、余裕をもって準備することができます。

この記事では不動産売買契約における手付金の役割と相場、手付金が返還されるケースについて解説します。

手付金に関連するよくある質問についても紹介しますので、参考にしてください。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。

手付金とは不動産の契約時に買主から売主に支払われるお金のことで、売買代金の一部として充当されます。

よく似た金銭として「内金」や「中間金」がありますが、これらの金銭に法的な意味はなく、売買金額を分けて売主に支払っているにすぎません。

一方、手付金は契約の証拠や解除時の費用負担という意味合いを持っており、手付金を支払うことで契約の効力が発生するケースも多いです。

このことからも買主は不動産を購入する際には手付金を用意しておく必要があるといえ、どのくらいの金額が必要になるのか不動産会社にあらかじめ確認しておくことが重要です。

手付金には「証約手付」「解約手付」「違約手付」という3つの意味と役割があり、不動産の売買を検討する際には事前に知っておくべきポイントです。

手付金はただ売買価格の一部を支払っているわけではなく、万が一契約が解除になった場合に大きな効力を発揮することになります。

そのため契約締結後のトラブル発生を防ぐという意味でも、手付金の特徴は正しく理解しておくことをおすすめします。

手付金は売買契約締結時に支払われるのが一般的であるため、契約の証拠としての役割を担っています。

契約書には日付が記載されているため契約の成立を証明することは可能ですが、手付金の授受を行うことでより明確な意思表示となります。

これにより万が一当事者のどちらかが契約書を紛失していても契約締結を第三者に明示することができ、より安全に決済まで進めることができます。

これ以外にも契約が無事に履行されるまでの担保という意味もあり、売主と買主が不動産決済の実行まで真摯に取り組むことを約束するという点もポイントです。

売買契約を締結したからといっても、必ずしも決済を実行しなければならないわけではありません。

たとえば物件を購入しようと真剣に検討し契約を締結したものの、急な転勤が発生することもあります。

また売主の親族が突然住むことになり、売却できなくなるというケースも少なくありません。

このような場合に手付金を使って売買契約を解除できるような仕組みがあり、売主と買主はそれぞれリスクと解除権を持つことになります。

売主から解約手付をする場合は手付金を買主に返還して同額を支払い、買主からの場合は手付金を放棄することで解除することができます。

買主が残代金を支払ってくれなかったり住宅ローンを意図的に否決とさせた場合、債務不履行による違約金を支払わなければなりませんが、支払った手付金をそのまま違約金として取り扱うこともあります。

一方、物件を引き渡さない等売主が債務不履行とみなされる行為をした場合、手付金を返還したうえでさらに同額を違約金として支払うケースもあります。

違約手付と呼ばれるこの性質は契約書で定められている違約金額によって大きく異なりますので、債務不履行が発生した際に手付金がどのように扱われるのか必ずチェックしておくことが大切です。

手付金の相場と上限は売主が宅建業者かどうかで変わるため、注意が必要です。

一般人同士や買主が宅建業者の場合は特に制限はなく、売買代金の5%〜20%で設定されることが多いですが、売買代金に関係なく「50万円」や「100万円」を手付金とする地域もあります。

このように手付金額はある程度自由に設定することができますが、宅建業者が売主の場合は手付金について大きな制限があります。

なぜなら宅建業者は不動産のプロであるため一般人よりも経験と知識に大きな差があり、買主によって不利な契約を締結することも可能だからです。

そのため宅建業者が悪質な内容の契約を締結しないよう手付金の上限が設定されたり、一定額以上の手付金を授受した場合は保全措置が義務付けられています。

この章では宅建業者が売主となった場合の手付金について、解説します。

売主が宅建業者の場合、宅地建物取引業法では手付金の上限を次のように制限しています。

(手付の額の制限等)

第三十九条 宅地建物取引業者は、自ら売主となる宅地又は建物の売買契約の締結に際して、代金の額の十分の二を超える額の手付を受領することができない。

2 宅地建物取引業者が、自ら売主となる宅地又は建物の売買契約の締結に際して手付を受領したときは、その手付がいかなる性質のものであつても、買主はその手付を放棄して、当該宅地建物取引業者はその倍額を現実に提供して、契約の解除をすることができる。ただし、その相手方が契約の履行に着手した後は、この限りでない。

3 前項の規定に反する特約で、買主に不利なものは、無効とする。

【参考サイト:宅地建物取引業法】

たとえば売主である宅建業者が契約を解除できないよう売買代金の半分を手付金として要求した場合、買主が手付解除するための費用負担が大きくなってしまいます。

このような行為を防止するために宅建業法では売主が宅建業者の場合は手付金を売買代金の20%までと定めており、20%を超える金額を受領することはできません。

なお、手付金と同様に違約金についても売買代金の20%を超えてはならないという制限があります。

こうした制限は8種類あり、宅建業者は買主の不利になる契約が締結できないような仕組みとなっています。

宅建業法では、売主が宅建業者の場合で一定以上の手付金を授受した際の保全措置について定められており、物件が完成しているかどうかで次のように異なります。

不動産売買は契約から決済まで期間があるため、その間に宅建業者が倒産したり債務不履行を発生させる可能性はゼロではありません。

その際に手付金を買主に返還せずに宅建業者が雲隠れしないよう、一定割合を超えて手付金を授受した場合は第三者機関などに保全しなければならないというルールがあります。

ただし手付金額が売買代金に対して割合が低かったり、不動産取引において少額とされる1,000万円以下の場合は保全措置が免除されます。

解約手付について、公益社団法人全国宅地建物取引業協会連合会の契約条項では次のように定められています。

第15条(手付解除)売主は、買主に受領済の手付金の倍額を現実に提供して、又買主は、売主に支払済の手付金を放棄して、それぞれこの契約を解除することができる。

【参考サイト:不 動 産 売 買 契 約 書】

このように、売主と買主は契約書に記載されている期日までであれば手付解除という方法で契約をキャンセルすることができます。

ただし期日内であっても必ずしも解除できるわけではないため、注意が必要です。

この章では手付解除のポイントについて、解説します。

一般的に契約書には手付解除の期限が記載されていますが、手付解除に関する条項には「相手方がこの契約の履行に着手したときは解除できない」という定めもあります。

「契約の履行」とは契約を完了するために必要な事項のことで、売主と買主どちらかが契約の履行に着手した時点で手付解除できないことになります。

ただしどのような行動が「契約の履行」に該当するのか判断が難しいケースも多いため、契約の特約に具体的な事項を記載しておくことをおすすめします。

「契約の履行」と判断されるケースとして、具体的には次のような事例があります。

売主が手付解除を行う場合、不動産会社に手付解除の合意書を作成してもらい、買主に説明したうえで双方が署名押印します。

合意書が締結されれば売主は買主から預かった手付金を返還し、さらに手付金と同額を支払うことで解除となります。

手付解除は解除金を買主が受領した時点で成立となるという特徴があり、受領するまでは契約は効力を発生した状態となります。

買主が手付解除する場合は手付金を放棄することになるため、手付解除の合意書を締結した時点で解除となります。

そのため、売主が手付解除するよりも比較的スムーズに成立させることができるという特徴があります。

なお、売主と買主のどちらが手付解除する場合であっても、契約書に貼付する印紙の代金は返還されないため、注意が必要です。

さらに手付解除の時点では売買契約自体は成立していることから、不動産業者へ仲介手数料を支払う義務も発生します。

このことからも、手付解除は手付金の放棄や倍返し以上の費用負担が発生することを、知っておく必要があります。

買主は手付金を売買代金の一部として支払うため返還されることはほとんどありませんが、解除の要件によっては全額無利息で返還されることもあります。

手付金が返還されれば次の物件選びにも影響が少なくなるため、返還となるパターンを押さえておくことをおすすめします。

この章では手付金が返ってくるケースを紹介しますので、参考にしてください。

不動産売買契約書には融資利用に関連する条項が記載されており、住宅ローンの本審査が否決になった場合に白紙解除となる定めがあります。

「ローン特約」と呼ばれるこの定めは買主の責任を追及されない要因で本審査が否決になった際に適用されることになり、手付金は無利息で返還されます。

さらに、手付解除と違って白紙解除となるため契約が締結されていない時点まで遡ることになりますので、仲介手数料も発生しません。

不動産の購入は「金融機関の事前審査通過→売買契約→金融機関の本審査通過」というステップになるため、金融機関からの融資が確定していないタイミングで売買契約を締結することになります。

そのため買主が資金調達できないことを債務不履行として扱わないよう、ローン特約という解除方法が設けられています。

この定めにより買主は安心して売買契約を締結することができますが、ローン特約による解除であっても印紙の代金は返還されませんので注意が必要です。

さらに買主の責任を追及される理由で本審査が否決された場合、債務不履行による違約金を支払わなければなりません。

具体的には次のようなケースで責任を追及されることになりますので、チェックしておくことをおすすめします。

売主が手付解除した場合は買主の倍額が支払われますが、債務不履行による違約金によって返還されるというケースもあります。

たとえば売買代金2,000万円で違約金が20%、手付金として100万円支払った場合、買主に支払う額は次のようになります。

つまり、手付解除だと手付金の返還に加えて100万円を追加で支払うことになりますが、債務不履行だと300万円追加となります。

このように売主が契約解除する場合は手付金額以上の支払いを受けることになりますので、事実上手付金が返還されることになります。

手付金は一般的に売買契約締結時に買主から売主に支払われますが、現金であることが多いです。

ただし売主が売買契約に同席しない「持ち回り契約」であったり宅建業者が売主の場合は契約前もしくは契約後に振込送金とするケースもあります。

この場合は売買契約の締結と手付金の受領タイミングがズレることになりますので、契約の効力発生がいつになるのか確認しておくことがポイントです。

なお、振込送金の場合、振込手数料は買主負担になるのが一般的です。

この章では手付金についてよくある質問を紹介します。

普段からクレジット決済や電子マネー決済を多用している人にとって、現金で手付金を支払う不動産売買契約は不安に感じることも多いです。

安心して取引を進めるためにも、売買契約を締結する前にチェックしてください。

手付金は売買契約を締結する際に売主へ支払う金銭のことで、売買代金に充当されます。

多くの売買契約では手付金の支払いが必須であることから、買主は不動産購入時に準備しておかなければなりません。

それに対し頭金とは不動産を購入する際に用意する自己資金のことで、住宅ローンで資金を用意できるのであれば必ずしも用意する必要はありません。

主に住宅ローンでは準備できない印紙代などを頭金で対応するケースが多く、手付金も頭金を使って支払う買主も多いです。

多くのケースで手付金は現金で支払いますが、その理由として売主に手付金を手渡しすることで契約が締結されたことを双方が自覚できるという慣例があるからです。

不動産の売買契約は売主と買主それぞれが契約締結後に決済へ向けて準備を進めることになり、双方の準備が完了した時点で決済を実行することになります。

そのためどちらかの進捗が遅れると決済時期に影響が出てしまい、決済時期を超過してしまうことで損害賠償請求が発生することも少なくありません。

このようなトラブルを避けるためにも「契約が締結された」ということを認識することが重要だとされており、手付金を現金で支払うという習慣があります。

宅建業者が買主の場合は小切手で支払ったり振込送金になるケースもありますが、慣例を大事にしたい売主も多いことから現金支払いはまだまだ根強く残っています。

宅地建物取引業法第47条(業務に関する禁止事項)では「手付について貸付けその他信用の供与をすることにより契約の締結を誘引する行為」を禁止しており、違反すれば業務停止や免許取消といった監査処分を受けることになります。

手付金を宅建業者が貸すことは買主に借金をさせて契約させることになり、トラブルの原因になりかねません。

さらに契約を解除した場合は手付金の借金だけが残ってしまい、買主によっては正常な判断で手付解除できなくなってしまいます。

そのため宅建業法ではこうした手付金の貸与行為を禁止しており、厳しい罰則が設けられています。

これ以外にも手付金の分割払いも買主が契約しやすい状況を作り出すことになるため、禁止されています。

不動産取引において手付金は「契約の証明」だけでなく「契約解除時の負担金」という役割も担っており、取引を行う際には手付金が持つ特徴を正しく理解しておくことが大切です。

特に手付解除は売主と買主どちらが実行しても費用負担が大きいことから、手付金の額はあらかじめ不動産会社に確認する必要があります。

ただし、買主の責任ではない要因で住宅ローン本審査が否決になったり売主都合による契約違反が発生した場合、手付金が無利息で返還されるケースも多いです。

そのため契約解除が発生したからといって必ずしも手付金の放棄が必要というわけではありませんので、契約解除の要因をしっかり確認することをおすすめします。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。空き家投資用物件を探すときはもちろん、売却時にもご活用いただけます。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

投資不動産を売却する際、税金に関する疑問や不安を感じることはありませんか。特に初めての売却では、多くの税務関連作業に直面し複雑に思えるかもしれません。正確な情報を基に計画を立て、財務的な予測をするのが、安心して売却を進めるうえで重要です。

本記事では、投資不動産売却にかかる主な税金の種類から、譲渡所得の計算方法、節税に役立つ特例、確定申告の注意点まで、売却時に知っておきたい税金に関する情報を網羅的に解説します。

また、税金以外にかかる費用やよくある質問も紹介しますので、不動産事業にチャレンジしたいと考えており、初めて投資不動産を売却する際に税金で不安を感じている方は参考にしてみてください。

投資用不動産の売却をお考えの方は、ぜひ空家ベースをご活用ください。全国の空き家を売りたい人と買いたい人を繋ぐプラットフォームです。

掲載にかかる費用はもちろん無料です。各種SNSやHPなど様々な媒体を駆使して買手に物件をPRするので、なかなか売れずにお困りの物件も売却してきた実績があります。

投資用不動産の売却時には、複数の税金が発生します。特に初めて売却する方は、何にどれだけ税金がかかるのか分からず、不安を感じやすい傾向があります。ただし、課税対象となる税目や計算のしくみを事前に理解しておくと、売却にかかる総費用の見積もりがしやすくなり、収支計画を立てやすくなります。

主な税金には、売却益に対する譲渡所得税、契約書類にかかる印紙税、登記に関する登録免許税、さらに建物価格に関係する消費税などがあります。それぞれ、利益の有無や契約・登記といった手続きに応じて課税されるため、税負担を軽減するには、内容ごとの把握が欠かせません。

不動産売却によって得た利益には、譲渡所得税が課税されます。譲渡所得税は、国税である所得税と復興特別所得税、そして地方税である住民税を含む税金です。

課税対象となる譲渡所得は、売却金額から取得費(購入時の費用)と譲渡費用(売却にかかった費用)を差し引いて算出します。投資用不動産の譲渡所得は、給与などの他の所得とは区別される「分離課税」の対象です。

また、税率は所有期間に応じて異なり、売却した年の1月1日時点で5年以下であれば「短期譲渡所得」、5年を超えると「長期譲渡所得」として、異なる税率が適用されます。売却益が発生した場合は、確定申告を通じて納税手続きが必要です。

詳細は国税庁のサイトをご確認ください。

参考:No.3202譲渡所得の計算のしかた(分離課税)|国税庁

不動産取引では、作成する契約書や領収書に応じて印紙税が発生します。売買契約書や媒介契約書、仲介手数料の領収書などが印紙税の対象です。

税額は、文書に記載された契約金額や受取金額に応じて細かく定められています。具体例として、1,000万円を超え5,000万円以下の売買契約書には2万円の印紙税がかかります。また、仲介手数料の領収書については、100万円超〜200万円以下であれば印紙税は400円です。

なお、金額の記載がない文書にも課税対象となるケースがあるため、文書の種類や内容を確認したうえで、適正な収入印紙を貼付し、消印して納付する必要があります。印紙税額は取引金額に応じて増えるため、高額な取引では特に事前確認が重要です。

現在、令和9年3月31日までに作成される不動産売買契約書には軽減措置が適用されており、同じ契約金額帯でも印紙税は1万円に抑えられます。

印紙税の詳細は国税庁の一覧表をご確認ください。

参考:No.7140印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

不動産売却に伴う所有権移転登記では、登録免許税が発生します。所有権を売主から買主へ正式に移転するためには、法務局での登記手続きが必要です。この登記に際し、不動産の固定資産税評価額をもとに税率を乗じて税額を算出する仕組みとなっています。

税率は、登記の原因や内容によって異なり、売買による所有権移転登記など、目的ごとに定められています。通常は、登記申請時に法務局で納付する必要があります。また、登記に関連する手続きは専門性が高いため、司法書士などの専門家に依頼して進めると安心です。

具体的な税率については、国税庁または法務局でご確認ください。

不動産売却では、土地と建物で消費税の扱いが異なります。土地の売却は非課税取引とされており、消費税の対象とはなりません。

一方、建物の売却には消費税がかかるケースが多く、課税対象は建物部分のみとなります。また、仲介業者へ支払う仲介手数料も課税対象で、提供された仲介サービスに対して消費税が加算されます。

適用される税率は、契約やサービス提供のタイミングによって変わります。建物価格や仲介手数料に含まれる消費税は、売却にかかる諸費用として事前に確認しておくのが大切です。

詳細は国税庁の案内ページをご確認ください。

参考:消費税のしくみ|国税庁

不動産の譲渡所得にかかる税率は、所有期間によって大きく変わります。売却年の1月1日時点で、所有期間が5年を超えていれば「長期譲渡所得」、5年以下であれば「短期譲渡所得」として扱われます。この区分によって、適用される税率が約2倍も異なるため、最終的な税負担に大きな差が生じます。

売却時の手取り金額を正しく見積もるためには、所有期間を正確に把握しておく必要があります。わずかな期間の違いが、税額や利益に直結するため、売却のタイミングは慎重に判断するのが重要です。

所有期間が5年を超えると、長期譲渡所得として優遇税率が適用されます。具体的には、所得税15%、住民税5%、復興特別所得税(所得税の2.1%相当)を加えた合計税率20.315%です。

譲渡所得は、売却価格から取得費と譲渡費用を差し引いて算出します。算出された金額に上記の税率をかけて税額を決定するため、短期譲渡所得に比べて大幅に負担を抑えることが可能です。

税制面を重視するのであれば、5年を超えてからの売却を検討する価値があります。

参考:No.3202譲渡所得の計算のしかた(分離課税)|国税庁

参考:土地や建物を売ったとき|国税庁

所有期間が5年以下の場合、短期譲渡所得として重い税率がかかります。この場合の税率は、所得税30%、住民税9%、復興特別所得税(所得税の2.1%相当)を加えた合計39.63%です。

譲渡所得の計算方法は長期と同じで、売却価格から取得費および譲渡費用を引いて算出しますが、適用される税率の高さにより、税額は長期の約2倍に膨らみます。売却益が大きい場合ほど、短期売却による税負担の影響も大きくなるため、保有期間の確認は不可欠です。

参考:No.3202譲渡所得の計算のしかた(分離課税)|国税庁

参考:No.3255譲渡費用となるもの|国税庁

不動産売却によって利益が出た場合、譲渡所得として課税対象になります。譲渡所得は、売却価格から取得費および譲渡費用を差し引いて計算されます。

計算に必要な費用を正しく把握し、もれなく反映させることが、正確な税額を求めるための基本です。この計算結果がそのまま税額に影響するため、実際に手元に残る金額を見積もるうえでも重要なステップです。

税負担の目安を把握し、無理のない売却計画を立てるためにも、譲渡所得の計算方法を理解しておく必要があります。作業を進める際には、国税庁のウェブサイトなど公的な情報を参照し、最新かつ正確な情報に基づいて対応するのが大切です。

譲渡所得を計算する際に差し引ける主な費用は、取得費と譲渡費用です。

取得費とは、売却する不動産の取得にかかったすべての費用を指し、購入代金や建築費用のほか、購入時に支払った仲介手数料、登記費用、印紙税、不動産取得税などが含まれます。さらに、設備の取り付けや増改築にかかった費用も条件によっては取得費として計上できます。

一方、譲渡費用には、売却時に直接発生する支出が該当し、仲介手数料や測量費、解体費用、契約書に貼付する印紙税などが含まれます。これらの費用を正しく計上するためには、領収書や明細書を整理・保管しておくことが欠かせません。

取得費と譲渡費用を適切に算出すれば、課税対象額を抑えられて、無駄な税負担を避けられます。

参考:No.7108不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置|国税庁

建物を含む不動産を売却する場合、取得費から減価償却費を差し引く必要があります。

たとえば、2018年1月1日に木造の戸建て(事業用)を2,000万円で購入し、2023年12月31日に売却したケースを想定します。所有期間は6年で、法定耐用年数が22年の木造建物には、償却率0.046(定額法)が適用されます。このとき、年間の減価償却費は「2,000万円×0.046=92万円」であり、6年間の累計は「92万円×6年=552万円」です。したがって、建物部分の取得費は「2,000万円−552万円=1,448万円」となります。

減価償却費の正確な金額は、毎年の確定申告に基づく累計額を使って計算するのが基本です。

参考:No.2100減価償却のあらまし|国税庁

参考:No.2106定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)|国税庁

譲渡所得税は金額が大きくなりやすいため、利用可能な特例や控除を知っておくのが重要です。これらの制度をうまく活用すれば、税負担を軽減し、手元に残る資金を増やすことにつながります。

特に初めて不動産を売却する場合は、内容が複雑に感じられるかもしれませんが、要件を満たすかどうかを事前に確認しておけば、計画的な資金管理が可能になります。

不動産が該当するかどうかを見極め、活用できる制度の有無を判断するには、国税庁の公式情報などを参考にするのが確実です。

売却資産が事業用で、一定期間内に買い換えた場合は「事業用資産の買換え特例」が使える可能性があります。この制度を活用すると、譲渡益への課税を将来の売却時まで繰り延べられます。

買い換えた不動産の金額が売却額を上回ると、譲渡所得は一定割合を収入金額として計算する方法が適用される場合があります。結果として、売却資金を新たな物件購入へ回しやすくなるメリットがあります。ただし、この制度はあくまで課税の繰延であり、非課税になるわけではありません。

適用を受けるには、譲渡所得の内訳書(確定申告書付表兼計算明細書)などを添付した確定申告が必要です。

参考:No.3405事業用の資産を買い換えたときの特例|国税庁

相続または遺贈で取得した不動産を一定期間内に売却した場合、「取得費加算の特例」が適用される場合があります。この制度を利用すると、納付済みの相続税のうち一定額を不動産の取得費に加算できます。対象となるのは、相続開始日の翌日から相続税の申告期限の翌日以後3年以内に売却したケースです。

加算額の算出には「相続財産の取得費に加算される相続税の計算明細書」を使用し、譲渡所得の内訳書などと併せて確定申告する必要があります。取得費が増えれば、譲渡所得が圧縮され、税額を抑える効果が期待できます。

比較的短期間で相続不動産を売却する場合、税負担軽減策として有効です。

参考:No.3267相続財産を譲渡した場合の取得費の特例|国税庁

不動産売却で損失が出た場合、損益通算や繰越控除ができるかどうかは用途によって異なります。

居住用財産(マイホーム)の売却で譲渡損失が生じた場合には、要件を満たせば他の所得と損益通算したり、最大3年間の繰越控除が可能です。

一方、投資用不動産などの事業用資産を売却して発生した譲渡損失については、原則として損益通算も繰越控除もできません。これは、家賃収入などで生じた不動産所得と異なり、譲渡による利益は譲渡所得として扱われ、他の所得と性質が異なるためです。

したがって、投資用不動産の損失を給与所得や事業所得と相殺して税額を減らせません。税務上の取り扱いを正しく理解しておくのが、不要な誤解を防ぐうえで重要です。

不動産売却には税金以外にも多様な費用が発生します。譲渡所得税や住民税だけでなく、登記関連の手数料や不動産業者への報酬なども考慮する必要があります。これらの費用を事前に確認しておけば、売却にかかる総費用を正確に把握でき、手元に残る資金の見通しを立てやすくなります。

特に、戸建てを初めて売却する方にとっては、どのような支出が生じるのかを把握しておくことが無理のない売却計画を立てるために欠かせません。

ここでは、税金以外の代表的な費用である「抵当権抹消費用」と「仲介手数料」について詳しく解説します。

住宅ローンなどが残っている物件を売却する場合、抵当権の抹消手続きが必要です。この手続きには、登録免許税と、司法書士に依頼する際の報酬が発生します。

登録免許税は、不動産1件につき1,000円で、土地と建物がある場合は合計で2,000円が必要です。抵当権抹消登記は専門的な内容を含むため、司法書士へ依頼するケースが一般的です。報酬は依頼先によって異なりますが、5,000円〜3万円程度が相場とされています。

ご自身で申請も可能ですが、正確かつ迅速に手続きを進めるには専門家の活用がおすすめです。なお、抵当権が残ったままでは不動産の引き渡しができないため、売却前に費用と手続きの準備を進めておく必要があります。

不動産業者に売却の仲介を依頼する場合、仲介手数料が発生します。この費用は、売買契約が成立した際に発生する成功報酬であり、宅地建物取引業法によって上限が定められています。上限を超えて請求するのは認められていないため、事前に金額や計算方法を明確にしておくのが大切です。

また、仲介手数料には消費税が課税されるため、税込か税抜かの確認も必要です。売買価格が800万円以下の「低廉な空家等」の売却については、特例により「税込33万円」の上限まで手数料を受領できる場合があります。

仲介手数料は売却代金から差し引かれる代表的な費用のひとつです。媒介契約の締結前に、具体的な金額や条件を不動産会社と確認しておくことをおすすめします。なお、売買契約書を電子書面で作成した場合、印紙税が不要になるというメリットもあります。

参考:No.3255譲渡費用となるもの|国税庁

参考:<消費者の皆様向け>不動産取引に関するお知らせ|国土交通省

投資用不動産を売却した場合は、原則として確定申告が必要です。これは、売却によって得た利益が「譲渡所得」として課税対象となり、給与所得や事業所得とは別に申告しなければならないためです。

初めて売却を経験する方にとっては、確定申告の手続きや必要書類が複雑に感じられるかもしれません。しかし、適切に申告すれば税額を正しく算出でき、特例を活用することで税負担の軽減につながるケースもあります。

ここでは、確定申告が必要な条件、手続きの流れ、注意点を整理しています。自身の売却内容と照らし合わせながら、準備を進めるのをおすすめします。

不動産売却によって利益が出た場合は、譲渡所得として課税され、確定申告が必要です。

譲渡所得は、売却金額から取得費と譲渡費用を差し引いて算出されます。

取得費には、購入代金のほか、仲介手数料や登記費用、増改築費用などが含まれます。譲渡費用には、売却時の仲介手数料、印紙税、測量費、登記関連費用などが該当します。

税率は、売却年の1月1日時点での所有期間によって異なり、5年超なら長期譲渡所得、5年以下なら短期譲渡所得として課税されます。

所得税・復興特別所得税・住民税は、売却の翌年2月16日から3月15日までの間に申告・納税する必要があります。

譲渡損失が発生した場合でも、確定申告をすれば制度を活用できる可能性があります。

ただし、投資用不動産の売却損失は、原則として給与所得や事業所得との損益通算は認められていません。これは、投資用資産が生活に必要な資産ではないとされるためです。

マイホーム売却の場合に認められている繰越控除や損益通算の特例は、投資用不動産には適用されません。

一方、事業用資産の買換えや相続財産の取得費加算といった特例に該当すれば、将来の税負担を抑えられる可能性があります。そのため、赤字であっても、該当する制度があるかどうかを確認し、必要に応じて確定申告をするのが重要です。

参考:No.3370マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)|国税庁

参考:No.3267相続財産を譲渡した場合の取得費の特例|国税庁

譲渡所得の確定申告には、必要書類を事前に準備するのが不可欠です。主な書類には、確定申告書と譲渡所得の内訳書(土地・建物用)があります。

内訳書には、所在地・構造・面積・取得日・売却価格・取得費・譲渡費用などを詳細に記載する必要があります。加えて、事業用資産の買換え特例や相続財産に関する特例を利用する場合は、それぞれに対応した明細書や登記事項証明書などの添付も必要です。これらの書類は、国税庁のウェブサイトでダウンロードできるほか、税務署でも入手可能です。

提出方法には、e-Tax(電子申告)・窓口提出・郵送の3種類があります。ご自身の都合に合わせて、確実に期限内に提出するのをおすすめします。

参考:No.3202譲渡所得の計算のしかた(分離課税)|国税庁

参考:タックスアンサー(よくある税の質問)|国税庁

税金に関する疑問は、初めて投資用不動産を売却する方にとって避けて通れないテーマです。

本項では、これらのよくある質問を国税庁の情報をもとに解説し、税務の不安を減らす一助とします。ご自身の売却条件と照らし合わせながら、理解を深めて売却の判断材料にお役立てください。

投資用不動産を売却する場合、居住用財産向けの税制優遇措置は原則として使えません。

よく知られている「3,000万円特別控除」や「マイホーム買換え時の譲渡損失の特例」などは、自己居住用の資産が対象であり、賃貸目的で保有している投資用不動産には適用されません。この違いは、税法上で生活に必要な資産と事業目的の資産とが区別されていることによるものです。

家賃収入の赤字は他の所得と損益通算できる場合がありますが、不動産売却による損失は、原則として通算の対象にはなりません。ただし、例外として、相続した空き家(被相続人の居住用財産)を売却した場合には、「最高3,000万円の特別控除」が適用される場合があります。この制度を利用するには、被相続人の居住状況や売却時期など、いくつかの要件を満たす必要があります。

なお、令和6年以降の譲渡においては、相続人が3人以上の場合、控除額の上限は2,000万円です。

参考:No.3306被相続人の居住用財産(空き家)を売ったときの特例|国税庁

参考:土地や建物を売ったとき|国税庁

所有期間が5年を超えると、長期譲渡所得として所得税15%・住民税5%(合計20%)の低い税率が適用されます。具体的には、5年以下であれば短期譲渡所得となり、所得税30%・住民税9%(合計39%)と税率が高くなります。このため、税制面では5年以上保有した物件の売却が有利になりやすい傾向があります。

とはいえ、「5年超えなら必ず得する」とは限りません。売却益の金額や取得費・譲渡費用の総額、不動産市況など、さまざまな要素が最終的な手取りに影響するからです。長期譲渡に該当しても利益が大きければ納税額も増えますし、短期でも利益が小さければ税額も低くなります。

したがって、所有期間だけで判断せず、コストや市場動向も含めて総合的に売却タイミングを見極めるのが大切です。

売却益が出た場合は翌年に確定申告をして、所定の期間内に納税する必要があります。

申告期間は通常、翌年の2月16日から3月15日までです。この期間内に申告書を作成し、税務署へ提出・納税を完了することが義務付けられています。

国税庁の「確定申告書等作成コーナー」を利用すれば、必要項目を入力するだけで申告書が作成できます。申告を怠ったり実際より少なく申告した場合には、無申告加算税や過少申告加算税などのペナルティが発生します。さらに、納付が遅れた場合には延滞税が課され、意図的に事実を隠したケースでは重加算税が適用されるケースもあります。

したがって、正確な申告と期限内の納税は、不動産売却後の基本的な責務といえます。

投資不動産の売却にかかる税金について、その種類や計算方法、利用できる特例、申告手続きなど、幅広い情報を解説しました。税金に関する正確な知識を持ち、事前にしっかりと計画を立てることは、不動産売却を成功させるために不可欠です。特に初めて売却される方は、今回の内容を参考に疑問点を解消し、安心して取引に臨んでいただければ幸いです。

空家ベースは空き家を売りたい人と買いたい人を繋ぐプラットフォームです。全国の物件が対象となっているため、都市部に限らず、郊外の不動産も公開・掲載ができます。不動産事業に興味のある方は、ぜひ一度お問い合わせください。

さらに、税金対策をしながら投資用物件をお探しの方にとっても、空家ベースは有益な選択肢です。収益物件としての可能性を持つ空き家を見つけたい場合は、ぜひ空家ベースの掲載情報をご覧ください。

投資用不動産の売却をお考えの方は、ぜひ空家ベースをご活用ください。全国の空き家を売りたい人と買いたい人を繋ぐプラットフォームです。

掲載にかかる費用はもちろん無料です。各種SNSやHPなど様々な媒体を駆使して買手に物件をPRするので、なかなか売れずにお困りの物件も売却してきた実績があります。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

不動産を売却するためには不動産会社と媒介契約を締結し、レインズや不動産ポータルサイト、紙媒体に物件の広告を出して買主を探すことになります。

媒介契約は3種類ありどの契約でも不動産業者に仲介を依頼することができますが、契約形態によって販売活動の報告頻度や契約期間、業者からの問い合わせ管理方法が異なります。

そのため場合によっては売主の手間が増えることもあり、さらに買い手が長期間見つからないという失敗事例もありますので、不動産売却を成功させるためには媒介契約の仕組みや内容について正しく理解してくことが大切です。

この記事では媒介契約の一つである「専任媒介」について、詳しく解説します。

土地や一戸建て、マンションなどをこれから売却する予定のある人は参考にしてください。

空家ベースは不動産事業にチャレンジしたい人や、地方に空き家を買って移住したい人に日本全国の空き家を紹介するポータルサイトです。

空家ベースは空き家再生を通して空間を作ることの楽しさを広め、起業へのファーストステップを応援します。

公式LINEでは未公開物件の配信なども行なっていますので、ぜひ登録してチェックしてください。

不動産取引以外で媒介契約を締結するケースは少なく、日常生活で聞くことはあまりないため不動産売買時に初めて不動産会社から説明を受ける人も少なくありません。

しかし説明時に使われる不動産用語は難解であることから十分に理解することができず、よく分からないまま締結してしまう人も多いです。

このような失敗を避けるためにも、媒介契約の特徴についてあらかじめ把握しておくことがおすすめです。

この章では媒介契約の概要と種類について、解説します。

「媒介」は宅建業法に基づいて行う不動産会社の業務となっており、売主と買主の条件を調整して契約を成立させることが主な内容です。

一方、仲介は契約締結に至るまでの全体的なサポートとなっており、媒介業務の中に仲介業務は含まれます。

買主は不動産売買契約締結時に仲介会社と媒介契約を締結することになりますが、これは契約締結によって発生する不動産会社への支払いに対する契約ということになります。

売主も売却開始のタイミングで媒介契約を締結することになり、契約書には仲介手数料の支払い時期と報酬額が明記されています。

このように媒介と仲介は用語としての意味は異なるものの、売主と買主が不動産会社に求める活動としてはほとんど同じだといえます。

媒介契約には「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3つがあり、自己発見取引の有無や依頼できる会社の数、報告義務の有無、指定流通機構の登録義務と登録までの期間などが異なります。

媒介契約の選択が成約できるかどうかに大きな影響を与える可能性がありますので、必ずそれぞれの特徴を押さえておくことをおすすめします。

媒介契約の一つである専任媒介契約は一般媒介契約と専属専任媒介契約の特徴を兼ね備えており、売主として効果的に立ち回りできるケースもあります。

この章では専任媒介契約の特徴と一般媒介・専属専任媒介との違いについて解説しますので、これから不動産会社と媒介契約を締結する予定のある人はチェックしてください。

国土交通省が定めた標準媒介約款によると、専任媒介は次のような特徴となっています。

依頼者は目的物件の売買又は交換の媒介又は代理を、当社以外の宅地建物取引業者に重ねて依頼することができません。

依頼者は自ら発見した相手方と売買又は交換の契約を締結することができます。

当社は目的物件を国土交通大臣が指定した指定流通機構に登録します。

専任媒介契約を選んだ場合、販売を委託する不動産会社は1社のみとなり複数社に依頼することはできません。

ただし自分で買い手を探すことはできますので、不動産会社だけでなく自己発見による不動産取引を目指したい人に選ばれやすい契約形態です。

また不動産会社に対しても指定流通機構の情報登録が義務付けされるため、積極的な販売活動を期待することができるという点も特徴といえます。

参考:宅地建物取引業法施行規則の規定による標準媒介契約約款

一般媒介と専属専任媒介との違いは、次のようになります。

| 媒介形態 | 自己発見取引 | 媒介の有効期間 | 販売報告頻度 | レインズ登録期日 | 同時契約社数 |

|---|---|---|---|---|---|

| 専任 | 可能 | 3ヶ月 | 2週間に1度 | 7日以内 | 1社 |

| 専属専任 | 不可能 | 3ヶ月 | 1週間に1度 | 5日以内 | 1社 |

| 一般 | 可能 | 規定なし | 規定なし | 規定なし | 自由 |

専属専任媒介は専任媒介よりも制限が厳しく、売主は自ら買い手を探すことができませんが、専任媒介よりも頻繁に販売報告を受けることができ、レインズへの登録期間も短くなります。

そのため早期売却を狙いたい人や自分で買い手を探す予定のない人は、専属専任媒介を選ぶ傾向にあります。

一般媒介は3種類の中で最も売主の自由度が高く、何社でも同時に契約することが可能です。

ただし会社によっては一般媒介の物件にかける広告費を減らしたり、一般媒介であれば締結を拒むこともあります。

なぜなら一般媒介の物件は自社が仲介に入れないこともあり、売主が他社を通じて売買契約を締結する可能性もあるからです。

さらに販売報告を受けられないケースが多いため、売却の進捗が把握できないというデメリットもあります。

このような特徴の違いは売主が望む売却活動に大きく影響することから、不動産会社と十分に協議したうえで判断することが重要です。

専任媒介契約にはいくつかメリットがあるため、積極的に選ぶ売主もいます。

特に手間をかけずに不動産を売却したい人や、知り合いが買い手になる可能性がある人に有効です。

この章ではこうした専任媒介契約のメリットについて、詳しく解説します。

「専任」で1社にだけ販売を任せるため販売の機会が少なくなるイメージがありますが、実際には依頼を受けた不動産会社が積極的に販売活動を行うため、早期売却できるケースも多いです。

また、専任媒介契約はレインズに物件情報を登録するため、依頼した不動産会社以外にも情報は展開されることになります。

そのため依頼した会社は1社であっても、レインズを使っている宅建業者全てがストック顧客に物件紹介できることになります。

不動産業界はこのような仕組みとなっていることから、なるべく早く物件を売却したい人に専任媒介契約はおすすめです。

一般媒介は複数の不動産会社に依頼できるというメリットがありますが、依頼した不動産会社の販売状況や反響スケジュールの管理を売主が行わなければなりません。

特に内覧が重複した場合の調整や立会の時間などには工数がかかってしまい、売主の日常生活に支障が出てしまうケースも少なくありません。

その点、専任媒介契約であれば依頼した不動産会社が内覧調整などを全て取り仕切ってくれるため、手間がかからないというメリットがあります。

知人や親族が物件を購入する可能性がある場合は専任媒介契約が選ばれやすく、こうした自己発見取引の余地は媒介契約締結前に確認しておくことが大切です。

自己発見取引によって個人間売買を選択した場合は仲介手数料がかからず、諸費用を削減することができます。

また、個人間売買が不安で不動産会社に仲介を依頼した場合であっても、不動産会社は買い手を探していないことから仲介手数料の値引きに応じるケースもあります。

このように売主側にある程度自由な選択があるのが、専任媒介契約のメリットといえます。

ただし、不動産会社の活動内容によっては自己発見取引による個人間売買であっても仲介手数料に相当する費用を請求される可能性がありますので、注意が必要です。

専任媒介契約にはメリットだけでなくデメリットもありますので、注意が必要です。

この章では専任媒介契約のデメリットについて解説しますので、前述したメリットと合わせてチェックしてください。

媒介契約は「売主」と「不動産会社」との契約ですが、実際に販売活動をするのは最初に対応した担当者であるため、担当者の経験値が販売活動に大きく影響することになります。

たとえば査定時の対応が良く、信頼できると思って任せた場合でも実際には担当者の不動産売却に関する知識や経験が少なく、その結果販売の機会を損失してしまうケースもあります。

こうした状況に売主がすぐに気づくことができれば担当者変更によって改善することができますが、実際に気づくことは難しくそのまま任せっぱなしになることがほとんどです。

売却物件が戸建てやマンションの場合、販売期間中も家屋は経年劣化し資産価値は減少するため、長期間売却できなければ資産価値の減少に合わせて価格を下げることも考えなければなりません。

そのため販売の状況が良くない場合は担当者や不動産会社を変更するなどを検討する必要があり、大きなデメリットといえます。

複数の不動産会社と契約できる媒介契約は一般媒介契約のみとなっており、専属専任媒介契約と専任媒介契約は1社のみです。

そのため候補の会社全てに販売を任せることができず、媒介契約の効力終了と同時に会社を変更するしか方法はありません。

このデメリットによって良いサービスを持つ会社を同時に利用することができなくなり、結果的に販売のチャンスを逃してしまうこともあります。

囲い込みとは専任媒介契約を締結した不動産会社が他社に物件を紹介せず、利益を独占しようとする行為のことです。

媒介契約を締結した会社が買い手を見つけることを「両手取引」と呼び、両手取引によって売主と買主の両方から仲介手数料の支払いを受けることができます。

不動産会社によっては意図的に両手取引になるよう他社からの物件確認時に「商談中」と伝え、紹介を拒む囲い込み行為を頻繁に行うこともあります。

このような囲い込み行為をされると販売期間が長期化するだけでなく、それに伴って売買代金を変更せざるを得なくなり、売主にとって大きな損失です。

国土交通省もこうした囲い込み行為について対策を強化しており、悪質な場合は業務停止などを勧告するように法改正されています。

しかし現実的には全ての囲い込み行為を防止できるわけではありませんので、売主が一般人の振りをして他社経由で物件確認を行い、囲い込みされていないかチェックする必要があります。

【参考サイト:レインズの機能強化について、物件の売主向けのリーフレットを作成しました!】

専任媒介契約にはメリットもデメリットもありますので十分に注意しながら検討しなければなりませんが、おすすめできるケースはあります。

この章では専任媒介契約に向いている人の特徴やケースについて、解説します。

専任媒介契約を依頼した不動産会社は一般媒介よりも積極的に販売活動を進めてくれる可能性があるため、早期売却を希望している人に向いています。

一般媒介でも不動産会社の販売活動に影響はないケースもありますが、不動産会社としては売主と買主の両方から仲介手数料の支払いを受けられるチャンスといえますので、広告費の割合を増やすなどの工夫をしてくれます。

前述したような囲い込み行為のチェックは必要ですが、多くの不動産会社は他社にも公開しつつ自社でも顧客への紹介をスピーディーに進めてくれますので、おすすめです。

一般媒介は各不動産会社への連絡や書類手続きなどを自分で行うことになりますが、専任媒介契約は窓口を一本化できるため工数が削減できます。

そのため不動産売却に時間を割けない人に向いている媒介契約といえます。

専任媒介契約をおすすめできるケースがあるように、おすすめしないケースもあります。

この章で詳しく解説します。

知人や親族が購入することが確定しており、契約書や重要事項説明書の作成も不要な場合は専任媒介契約を締結することなく、個人間売買で進める方がコスト削減に繋がりやすくなります。

特に不動産売買に詳しい人と契約できるのであれば必要書類の作成も任せられますので、専任媒介契約のメリットは活かしきれないケースが多いです。

ただしトラブル発生時には当事者で解決することになり、司法書士などの手配といった工数は増えてしまいますので、注意点といえます。

媒介契約のうち、一般媒介だけが複数の不動産会社と同時に契約することができます。

たとえば遠方の不動産を相続した場合などは相場や地域のルールが分からず、信頼できる不動産会社を調べるのにも時間がかかってしまいます。

このようなケースでは複数の不動産会社と契約することでリスクを分散することができ、早期売却しやすくなります。

これ以外にも信頼できる不動産会社が2社以上あるケースでも無理に厳選することなく依頼できますので、専任媒介契約ではなく一般媒介契約がおすすめです。

不動産会社の仲介によって買い手が見つかり売買契約を締結した場合、媒介契約の約定に従い仲介手数料を支払うことになります。

仲介手数料は国土交通省によって上限が定められており、計算方法も公開されていますのであらかじめ上限額をイメージすることは可能です。

また売買契約が途中解約になった場合でも仲介手数料の支払いが発生するケースもありますので、注意が必要です。

この章では仲介手数料の上限と計算方法、支払いタイミングについて解説します。

宅地建物取引業者が受け取ることができる仲介手数料の上限額は、次の計算式によって算出することができます。

たとえば1,000万円の不動産を売却した場合、仲介手数料は税抜きで36万円です。

ただし令和6年6月に交付された「空き家等に係る媒介報酬規制の見直し」により、800万円以下の空き家や空き地の場合は上限額が税抜きで30万円に設定されることとなりました。

なお、仲介手数料で定められているのはあくまでも「上限額」のため値引き交渉することは可能ですが、仲介手数料は不動産会社にとって重要な収入源のため値引き交渉に応じてくれることは少なく、資金計画を立てる際には上限額で予算取りすることをおすすめします。

【参考サイト:仲介手数料の上限額】

【参考サイト:空き家等に係る媒介報酬規制の見直し】

不動産売買契約にはいくつか解約条件が設定されていますが、手付解除と契約違反による解除の場合は一般的に仲介手数料が発生します。

なぜならどちらの解除条件も契約が白紙になるわけはなく、さらに契約の効力が発生した後に解除となるため契約自体は成立しているからです。

契約の成立によって仲介手数料を支払う義務が発生することから、上記を理由に解除する場合は注意が必要です。

なお、天災地変による滅失損傷やローン特約による解除は白紙解除となり、契約前まで遡ることから、仲介手数料は発生しません。

支払いタイミングは不動産会社や地域の慣習によって様々ですが、一般的には契約時か決済時に全額支払うケースが多いです。

囲い込み行為は売主にとって重要な損害を招く可能性があることから、囲い込み行為をしない不動産会社を選ぶことが大切です。

そのためにもレインズへの情報登録が正確に実施されているかチェックし、業務報告の内容にも目を光らせる必要があります。

この章では媒介契約締結後に注意しておきたいポイントについて、解説します。

専任媒介契約を締結した際、7日以内に指定流通機構であるレインズに物件情報を登録し売主に登録証明書を交付しなけばなりません。

登録しなければ媒介契約自体が解除されてしまうため不動産会社は必ず規定期間内に登録しますが、囲い込み行為をする業者は登録しないこともあります。

また、媒介契約の種類や内容、宅建業法で定められた業務については締結前に説明することが義務付けられていますが、これらの説明を意図的にしない会社は囲い込み行為をする可能性が高いといえます。

このようにレインズへの登録は囲い込み行為を抑制し円滑な不動産取引をするために重要なステップだといえますので、必ず登録内容はチェックすることが重要です。

【参考サイト:媒介契約制度 | REINS TOWER】

専任媒介契約を締結した際には2週間に1度業務報告を受けることになりますが、書式や方法については宅建業法で定められていません。

不動産会社によっては電話やメール、LINEで報告することもあり、「〇月〇日~〇月〇日までの反響数は1件でした。」など簡易的な報告でも問題ありません。

しかし販売を不動産会社に任せている以上、売主は業務報告でしか販売状況を把握することができないことから、できる限り細かく把握することが大切です。

特に専任媒介契約は専属専任媒介契約と違って業務報告の間隔は最大で2週間空くため、販売方法を変更して効果検証するための期間も長くなってしまいます。

このことからも2週間に1度というルールに縛られず、売主側から積極的に土日の反響や問い合わせがあった顧客の情報などをヒアリングする必要があります。

このような姿勢を不動産会社に見せることで最適な販売活動が可能となることから、早期売却のコツといえます。

媒介契約は不動産会社に販売を委託する正式な書類として取り扱われるケースが多く、契約書の裏側に記載されている約款について説明を受けることなく署名押印してしまう売主もいます。

しかし契約である以上、約款に記載されている違反行為があれば契約が解除になってしまうこともあり、不動産会社に違約金を支払わなければならないこともあります。

このような失敗をしないためにも、違約金や契約解除が発生するケースについて把握しておくことをおすすめします。

専任媒介契約の違約金については、国土交通省が定めた標準媒介契約約款の第12条(違約金の請求)と第14条(費用償還の請求)で次のように定められています。

【第12条】売主は専任媒介契約の有効期間内は媒介契約を締結した宅建業者にしか目的物件の売買や交換の媒介又は代理を依頼することはできず、違反した場合には約定報酬額に相当する違約金を支払わなければならない。

【第14条】売主は専任媒介契約の有効期間内に自己発見取引を行い契約を締結させた場合、専任媒介契約の履行のために要した費用を宅建業者は償還請求できる。

(宅地建物取引業法施行規則の規定による標準媒介契約約款を要約)

たとえば依頼できる不動産会社が1社だと知らずに他社とも契約し、他社を介して売買契約を締結した場合は媒介契約を締結した不動産会社と売買契約の仲介を行った不動産会社の2社に仲介手数料を支払うことになります。

また、専任媒介契約は自己発見取引することが可能ですが、売買契約締結の時点で不動産会社が宅建業法で定められた業務を遂行していた場合は発生した費用を請求されることもあります。

こうした違約金発生事案は全国的に発生しており宅建協会を交えたトラブルに発展することも少なくありませんので、注意が必要です。

専任媒介契約と専属専任媒介契約は自動更新することができず、売主と不動産会社が更新することを合意した内容を書面に残さなければなりません。

つまり、有効期間が超過し不動産会社から連絡がなかった時点で専任媒介契約は解除されることになり、不動産会社に連絡してレインズの登録を抹消してもらうことで媒介業務は終了となります。

ただし不動産会社によっては解除を認めずに販売を継続したり費用を売主に請求することもありますので、そのようなトラブルに巻き込まれた場合は宅建協会や消費者センターに相談することをおすすめします。

媒介契約を締結することによって売主は不動産会社に販売を委託し、不動産売却をスタートさせることができます。

専任媒介契約は媒介契約の1種となっており、不動産会社は1社にしか依頼できないものの自ら買い手を探すことができるというメリットもあります。

そのため知人や親族が売却物件を購入する可能性がある人におすすめの契約形態といえますが、囲い込み行為をする不動産会社に依頼してしまったり担当者の経験不足により販売が長期化してしまうというデメリットもありますので、注意が必要です。

このことからも媒介契約の特徴やメリット・デメリットについて不動産会社からしっかり説明を受け、納得したうえで選択することが大切だといえます。

空家ベースは不動産事業にチャレンジしたい人や、地方に空き家を買って移住したい人に日本全国の空き家を紹介するポータルサイトです。

空家ベースは空き家再生を通して空間を作ることの楽しさを広め、起業へのファーストステップを応援します。

公式LINEでは未公開物件の配信なども行なっていますので、ぜひ登録してチェックしてください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

不動産投資におけるポートフォリオとは、複数の資産に分散して投資することでリスクを抑え、安定した収益を目指すための資産構成のことです。

特に不動産投資は、株式や債券といった金融資産とは異なる特性を持つため、ポートフォリオに組み込めばさまざまなメリットが期待できます。

本記事では、なぜ不動産投資でポートフォリオが重要なのか、不動産をポートフォリオに組み込むメリット、具体的な作り方、リスク分散の方法、そして市場環境の変化に応じた見直し方まで、戸建て投資家が知っておくべきポイントを詳しく解説します。

これから不動産事業にチャレンジしたいと考えている方や、ご自身の資産運用を見直したい方は、ぜひ参考にしてください。

空家ベースは不動産事業にチャレンジしたい人や、地方に空き家を買って移住したい人に日本全国の空き家を紹介するポータルサイトです。

空家ベースは空き家再生を通して空間を作ることの楽しさを広め、起業へのファーストステップを応援します。

公式LINEでは未公開物件の配信なども行なっていますので、ぜひ登録してチェックしてください。

投資ポートフォリオは、株式・債券・不動産・現金などの資産クラスに対し、どのような配分で資産を保有するかを設計する行為を指します。資産構成は、運用目標の違いや年齢、世帯構成、リスク許容度などの要因によって最適なバランスが異なります。

資産の増加を重視する投資家は、ある程度リスクのある資産への比重を高める必要があります。一方、元本の保全を重視する方は、よりリスクの低い資産への配分が中心となります。

また、ポートフォリオは一度決めて終わりではなく、経済状況やライフイベントの変化に応じて定期的な見直しと再構成が投資をするうえで重要になってきます。

ポートフォリオと分散投資は密接に関連していますが、概念としては異なります。ポートフォリオは投資対象資産の全体的な構成と配分を示す設計図であり、分散投資はリスクを抑えるための具体的な実践手法です。

具体的には、不動産・株式・債券・現金といった異なる資産クラスへ資金を分配したり、複数地域に分散して投資したりすれば、特定の資産が値下がりした場合でも損失を限定できる仕組みが構築されます。不動産においても同様で、複数の物件への投資や金融商品との組み合わせによって、空室や自然災害などのリスク分散が可能になります。さらに、「時間の分散」として購入タイミングを複数に分ける投資スタイルも有効です。言い換えれば、資産・地域・時間を分散させる戦略を描くプロセス自体が、ポートフォリオ設計そのものと言えます。

不動産投資をポートフォリオに取り入れれば、株式や債券では得にくいメリットを享受できます。定期的な収益や資産保全、レバレッジの活用など、不動産独自の利点が存在します。

最大の特徴は、物件の賃貸によって得られる安定的な家賃収入です。金融商品が値動きに左右されやすい中で、毎月得られる収入はキャッシュフローの安定につながります。低金利時代において、利回りの高い資産として家賃収入は重要な収益源となるのです。ただし、空室や修繕費などの不確実性にも備える必要があるため、運用コストを見込んだ計画的な資金管理が求められます。

不動産はインフレ時にも価値が維持されやすい実物資産です。物価の上昇に伴い、家賃も上昇する可能性があるため、実質的な収益と資産価値の両方を保ちやすい特性があります。将来の不確実性に備えたいサラリーマン層や少額資金の投資家にとって、インフレ耐性のある資産を持つことは投資において重要です。

不動産投資では、金融機関の融資を活用することで、自己資金が少なくても規模の大きな投資が可能になります。さらに、クラウドファンディング型不動産投資を通じて、数万円単位の少額から始められる仕組みも登場しています。奥州市や関市、栃木市の事例では、小規模不動産の流動化を促す地域施策が進められており、初期費用を抑えながらも資産形成に参入できる道が広がっています。

参考:第15回不動産投資市場政策懇談会_資料3不動産投資市場に係る政策動向|(事務局)国土交通省

不動産投資は大きな利益は見込めないが、預金よりも高いリターンが得られる中間的な投資手法として位置づけられています。本業で安定収入があるサラリーマンが、副業として不動産投資をする際にも、リスクを過度に取らずに堅実な運用を目指せる点が評価されています。

もちろん、空室・災害・価格変動といったリスクは避けられませんが、地域や物件の分散、管理体制の強化などを通じてリスクは一定程度コントロール可能です。

ポートフォリオに占める不動産の割合は一律ではなく、目標や資産背景、年齢などに応じて柔軟に調整する必要があります。資産三分法では、不動産・現金・有価証券をそれぞれ約33%ずつ保有する考え方が基本です。

収益を重視する場合は、不動産の比率を50%まで引き上げる構成も視野に入ります。ただし、不動産に過度に偏るのは、流動性リスクや売却難への備えを弱める原因にもなり得ます。そこで、不動産50%、株式や債券などの有価証券30%、現金・預金20%といったバランス重視の配分を一例として検討してもよいかもしれません。

重要なのは、複数の資産に分散して偏りを避けること。一人ひとりの投資スタイルやライフプランに合った比率を見つけるのが、資産形成をするうえで大切です。

不動産ポートフォリオとは、複数の不動産や他資産を組み合わせて運用リスクを分散させるための投資設計を意味します。異なる投資商品は常に同じ値動きをするわけではないため、不動産に加えて株式や債券などの金融資産を組み合わせれば、市場変動による資産への影響を抑える効果が期待できます。

なかでも不動産は、地域や取得時期を分けることでリスクを分散しやすい資産です。たとえば、特定のエリアで経済的な変動があっても、他地域の物件がカバーする可能性があります。自然災害や需要の変化といった地域特有のリスクを抑えるには、立地を分散させた運用が効果的です。また、一度にまとめて購入するのではなく、タイミングを分けて取得すれば、価格変動リスクを軽減できます。

こうした分散戦略は、長期的な視点と判断力をもつ投資家にとって、不動産の魅力をより高める要素になります。さらに、余裕資金がある場合は他の資産と組み合わせることで、不動産の安定性と成長性のバランスが取れたポートフォリオを構築できます。

ポートフォリオを設計する第一歩は、目指す資産運用のゴールと受け入れ可能なリスクの範囲を明確にすることです。老後資金の形成や家賃収入による安定的なキャッシュフローの確保など、目的が異なれば資産構成も変わります。

また、どの程度の価格変動や損失を許容できるかを把握すれば、適切な投資戦略を選択しやすくなります。不動産投資はインフレ耐性や相続対策の面でも有効な手段とされますが、運用期間については投資スタイルにより異なります。たとえば、たとえば、短期での売却益を狙うケースと、20年以上の長期保有によって安定収入を目指すケースとでは、求められるリスク管理や資金計画がまったく異なります。こうした違いを理解したうえで、自身の状況に合った運用方針を明確にしておくと良いかもしれません。

そのため、目標とリスク許容度を軸に、保有期間や物件種別を含めた最適なポートフォリオ構成を検討するのをおすすめします。

次のステップは、各資産クラスへの投資比率を決定するプロセスです。具体的には、不動産・株式・債券・現金などへ、どの程度の割合で資金を分配するかを決めます。資産ごとの値動きは必ずしも連動しないため、組み合わせることで全体としてのリスクを抑える効果があります。

不動産の場合も、地域や用途の分散によって一極集中のリスクを軽減できます。さらに、購入時期を分ける「時間の分散」や、不動産投資ローンの適切な活用も資金計画における重要な視点となります。

資産配分の方針に従って、投資する物件や商品を具体的に選定します。不動産であれば、マンション・アパート・戸建て・不動産特定共同事業(不特事業)を通じた空き家再生など、さまざまな選択肢があります。

利回りだけで判断せず、立地・周辺需要・将来性などを加味した精査が必要です。長期的に安定した収益が見込める、空室リスクの低い物件を選ぶ視点が重要になります。

また、不動産は短期的な価格変動に一喜一憂するのではなく、長期での保有と運用を前提に設計することが基本です。価格の上下に惑わされず、継続的な需要が見込める地域やターゲット層を選ぶことで、安定したポートフォリオ運用につながります。とくに初心者の場合は、即時の利益を追うよりも、時間をかけて堅実に資産形成を進める意識を大切にしてください。

不動産投資においてリスク分散をするのは、安定した資産運用を実現するための基本戦略のひとつです。ポートフォリオとは、こうした分散投資の考え方をもとに、異なる資産や物件の組み合わせを設計することを指します。

特に、限られた資金で投資をする会社員や、戸建てといった特定の不動産に投資する個人投資家にとっては、地域や物件タイプにリスクが偏らないよう配慮した計画が求められます。資産の種類や投資タイミング、立地などを多様化すれば、市場の急変や個別物件のトラブルによる損失を軽減できます。ここでは、リスク分散の具体的な実践方法について解説します。

異なる物件タイプを組み合わせることにより、賃貸需要の変動による影響を抑える効果が期待できます。戸建て賃貸、マンションの一室、一棟アパートなどをバランスよく組み合わせれば、市場環境の変化による偏りを最小限に抑える構成が可能となります。

特に戸建て中心の投資家であれば、同種物件への依存を避けるために、居住用・商業用・不動産特定共同事業(不特事業)などを組み合わせる工夫が必要です。不特事業では、空き家を再生してコワーキングスペースなどに活用する取り組みも進んでおり、地域課題の解決と投資機会の創出を両立できる手段として注目されています。

さらに、少額投資が可能な仕組みも整備されているため、初期資金が限られていても多様なポートフォリオを構築できる点も魅力です。物件選定の際には、各物件タイプの特徴やリスク・収益性を事前に把握し、適切なバランスを取った構成を意識してみてください。

築年数の異なる物件を組み合わせることも、修繕費用や収益性の観点からリスクを抑える効果的な手段です。築古物件は購入価格が抑えられる反面、設備更新や修繕が頻発するリスクがあり、築浅物件は維持費は少ないものの、投資額が高くなる傾向があります。

築年数の異なる物件をバランスよく取り入れれば、投資コストの平準化と収益性の両立が図れます。とくに築古物件を扱う際には、耐震性や省エネ性能の改善が求められるケースもあるため、国の「耐震・環境不動産形成促進事業」などの支援制度を活用するのも視野に入れるとよいかもしれません。

このような外部支援を活用しながら、築年数の異なる物件を戦略的に組み合わせれば、長期的に安定した不動産ポートフォリオの構築が可能になります。

不動産投資におけるリスク分散の基本は、投資対象地域の分散です。単一の地域に投資先が集中すると、地域の経済情勢や自然災害、人口減少などによる影響を強く受けやすくなります。

エリアを複数に分けて物件を保有すれば、地域特有のリスクを相互に緩和し合う構成が可能となり、収益の安定化にもつながります。戸建てを中心に運用する場合でも、地方都市や空き家再生対象エリアなどを含めて広範囲に検討する視点を持つことをおすすめします。

地域選定では、価格の安さだけでなく、賃貸需要や将来の人口動態、地域活性化政策などの公的データをもとに判断することが求められます。こうした情報を活用して、空室リスクの低い地域を選定するのが、長期的なポートフォリオの安定性向上に直結します。

不動産ポートフォリオは構築した時点で完成ではなく、定期的な見直しと最適化によって成果を最大化する運用体制の構築が重要です。市場環境は常に変化しており、投資家自身のライフプランや資産運用の目標も時間とともに変化するため、柔軟に対応できるポートフォリオ設計が求められます。

定期的にポートフォリオを点検すれば、目標との整合性やリスク管理の適切さをチェックでき、現状に応じた売却や新規取得の判断にもつながります。特に、個別物件の影響が大きい戸建て投資においては、物件ごとの状況や地域の変化を把握したうえでの細やかな対応が安定運用のポイントとなります。

不動産ごとの評価を定期的に実施し、戸建て市場全体の動向を把握しておくことは、効率的なポートフォリオ運用に直結します。個々の戸建てについて、現在の市場価格・賃料水準・稼働率などの基本指標を把握しておくことで、物件の収益性や資産価値の変動に即座に対応可能です。

あわせて、地域別や全国の戸建て市場全体の傾向も把握しておくのがおすすめです。国土交通省が提供している既存住宅販売量指数(毎月末発表)を確認すれば、既存戸建て住宅の流通状況や市場の活況度を定量的に捉えられます。

こうした定期的な評価と情報収集により、ポートフォリオが現在の投資環境や目標に適しているかどうかを判断するための指標が得られます。

参考:既存住宅販売量指数_令和7年1月分を公表(試験運用)~全国において、前月比5.7%上昇~|国土交通省

ポートフォリオの見直しを通じて、売却または買い増しの判断をする最適なタイミングを見極めるのが不動産投資において重要です。たとえば、物件価格が高騰している時期や修繕費の増加が見込まれる場合は、売却によってポートフォリオの質を高める選択肢が考えられます。

一方、異なるエリアや新たな物件タイプの追加によって分散効果を高めたい場合には、新規購入の検討も有効です。空き家を活用したコワーキングスペースへの転用など、不動産特定共同事業を活用する方法も広がっており、少額投資で多様な資産にアクセスできる選択肢も増えています。

売却や買い増しのタイミングの判断は、資金状況・目標・市場流動性・将来予測といった要素を総合的に勘案して下す必要があります。

不動産投資は、購入から保有、そして売却に至るまでの出口戦略を視野に入れた計画的な構成が重要です。保有期間の目標を設定し、その期間に応じて最終的にどう資産を処分・活用するかを明確に設計することをおすすめします。

長期保有を前提とした投資主体(ゼネコン・デベロッパー・保険会社・J-REITなど)に共通する戦略を参考に、個人投資家も自らの保有方針と出口計画を一致させた資産選定が求められます。

また、売却時にかかる税負担・仲介手数料などのコストも事前に把握しておけば、より精度の高い判断が可能です。加えて、環境性能や地域貢献といった要素が評価される社会的インパクト不動産への注目も高まりつつあり、将来的な売却価値の向上要因として意識すべき視点となります。

不動産ポートフォリオの運用に迷った際は、信頼できる専門家の助言を得るのが欠かせません。売買や管理の一般的な相談は不動産会社、税務処理や確定申告などは税理士、契約や法的なトラブルについては弁護士や司法書士が適任です。

特に、初めて不動産投資を行う方や、資金に限りがあるサラリーマン投資家の場合、専門的な知見を持つ第三者の視点が意思決定において大きな支えとなります。課題に応じて最適な専門家を選び、状況に即したアドバイスを受けながら、持続的かつ戦略的なポートフォリオ運用を進めていくことをおすすめします。

本記事では、不動産投資におけるポートフォリオの意義やメリット、効果的な構築方法、リスク分散の考え方、そして定期的な見直しと最適化について解説しました。不動産をポートフォリオに適切に組み込めば、インフレ対策や安定収入確保において有効です。

戸建て投資家の皆様がご自身の投資目標やリスク許容度に合わせて最適なポートフォリオを構築し、市場状況やライフプランの変化に応じて柔軟に見直していくのが、長期的な成功につながります。必要に応じて専門家の意見も参考にしながら、堅実な資産形成を目指すことをおすすめします。

空家ベースは空き家を売りたい人と買いたい人を繋ぐプラットフォームです。全国の物件が対象となっているため、都市部に限らず、郊外の不動産も公開・掲載が可能です。不動産事業に興味のある方は、ぜひ一度お問い合わせください。

さらに、不動産ポートフォリオの一部として投資用物件をお探しの方にとっても、空家ベースは有益な選択肢です。収益物件としての可能性を持つ空き家を見つけたい場合は、ぜひ空家ベースの掲載情報をご覧ください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

土地や建物の売買に慣れている売主と買主でない限り、不動産売買契約書の内容を一度で理解することは難しいです。

特に個人間で売買契約を締結する場合は不動産会社が仲介しないことから予想外のトラブルが発生することも多く、スムーズに取引を完了できないことも多いです。

また、不動産会社が契約書類を準備していたとしても記載内容を十分に理解できなかったり勘違いしてしまい、後から大きな損害を被ることも少なくありません。

このような契約のトラブルを避けるためには不動産売買契約書と重要事項説明書の内容について、重要なポイントを事前に確認しておくことが大切です。

この記事では不動産売買契約書の重要なポイントと雛形の入手方法、契約の流れや費用、税金について解説します。

これから不動産の売買を検討している人は参考にしてください。

空家ベースは不動産事業にチャレンジしたい人や、地方に空き家を買って移住したい人に日本全国の空き家を紹介するポータルサイトです。

空家ベースは空き家再生を通して空間を作ることの楽しさを広め、起業へのファーストステップを応援します。

公式LINEでは未公開物件の配信なども行なっていますので、ぜひ登録してチェックしてください。

不動産売買契約書とは土地や建物、マンションといった不動産の売買を締結するために必要な「約束事」を明記した書類のことで、物件の所在地や契約金額、解除の条件、解約手付と引渡し期日などが条項としてまとめられています。

不動産会社が仲介する場合は不動産会社が作成し、宅地建物取引士が契約書に記名押印したうえで売主と買主に提示されます。

売主と買主は署名押印することで合意したものとみなし、それぞれの責任と負担によって引き渡しの準備を進めることになります。

このように、不動産売買契約書には取引を円滑に進めるために必要な決まり事が文書にまとめられているため、署名押印する前にしっかりと契約内容をチェックすることが必要です。

売買契約書と土地売買契約書はほとんど同じとなっており、売買契約書は建物売買も兼ねていますが土地売買契約書は土地に特化しているという点が異なります。

一般的に売買契約書であれば不動産種別を問わず重要な内容を網羅していますので、ひな形を選ぶ場合は売買契約書を選ぶのがおすすめです。

不動産会社が仲介に入ると不動産売買契約書と同タイミングで重要事項説明書が交付されますが、契約書とは別の意味を持つ書類です。

契約書は売買契約を締結したことを証明する書類であり、重要事項説明書は契約前に取引の重要事項を説明するための書類となっています。

重要事項説明書は宅地建物取引士の資格保持者でしか説明することができず、不動産売買契約書は誰でも説明が可能です。

2つの書類はこのような位置づけになっていることから、重要事項説明書に重要なポイントを記載する傾向にあります。

ただし、重要事項説明書の説明義務は「買主」に対してのみであり、売主については説明義務はありません。

なぜならこれから不動産を手放す売主は不動産の詳細を把握する必要がないからであり、署名押印のみで説明をしないケースは多いです。

一方、不動産売買契約書には売主と買主がそれぞれやるべきことが記載されていますので、必ず双方に説明することになります。

不動産売買契約書には「契約不適合責任」や「滅失・損傷」など、聞きなれない単語が乱立しています。

そのため不動産売買に慣れていない売主と買主は内容を全て把握することができないケースも多く、分からないまま署名押印してしまうこともあります。

不動産会社が作成する不動産売買契約書であれば不動産会社が分かりやすく説明してくれるものの、正しく理解しなければトラブルになるポイントもあります。

そこで、この記事では不動産売買契約を締結するうえで押さえておきたいポイントを紹介しますので、契約前にチェックしてください。

契約書の1ページ目左上には「売買物件の詳細」が記載されており、左下には「売買代金」が記載されています。

売買物件の詳細とは「所在」「地番」「地目」「地積」「持分」となっており、建物がある場合は「床面積」や「建物の種類・構造」「家屋番号」も追記されます。

不動産の特徴を表示していることから売主と買主は全部事項証明書と照らし合わせながらチェックする必要があり、万が一相違している場合は不動産会社に修正を依頼しなければなりません。

特に土地の面積が異なる場合は資産価値に直結しますので、注意が必要です。

これ以外にも地目が「田・畑」になっている場合は農地転用の届出もしくは許可が必要になり、費用が発生するためチェックすべきポイントです。

売買代金は買主から提示された購入申込書の内容がそのまま転記されています。

価格に齟齬がないか、しっかり確認することをおすすめします。

決済前と決済後の責任負担についても不動産売買契約書に明記されています。

契約を締結してから決済まで、売主は処分する不動産であっても大切に取り扱わなければなりません。

民法では「善管注意義務」という考え方があり、他人に譲渡することが確定していても自分の所有物であるかのように管理する必要があります。

そのため引渡し前までは売主が、引渡し後は買主が不動産を管理することになります。

一方、決済後で所有権が売主から買主に移転した場合であっても、一定期間売主の責任負担は残ります。

契約不適合責任と呼ばれるこの責任は、契約によって定められた期間内に買主が目的を達成できないような障害が発生した場合、売主が対応するという内容です。

契約不適合に該当する可能性が高いトラブルとして、次のような事例があります。

不動産売買契約書にはこうした危険負担や契約不適合責任について細かく明記されており、特に売主にとって決済後のリスクになることから正しく理解しておく必要があります。

手付金・契約解除の条件・違約金の発生条件については売主と買主どちらにも重要であることいえますので、重要なチェックポイントです。

それぞれの特徴は次の通りです。

契約締結のタイミングで買主から売主に支払われ、売買代金の一部として充当される。手付解除の期間内に買主が契約を解除したい場合は手付金を放棄し、売主が解除したい場合は手付金の倍額を支払うことで解除が成立する。

手付解除以外の条件として「天災地変により不動産が破損した場合の解除」「契約違反による解除」「買主の住宅ローンが否決になった場合の解除」「暴力団排除条例による解除」「契約不適合責任による解除」がある。

売主と買主が契約書に定められた責任を全うせず契約が不成立になった場合に支払う損害賠償金のこと。「住宅ローンの審査をうっかり忘れていた」「約束の期日までに振り込みがなかった」「売買代金を振り込みしたのに所有権が移転されなかった」といったケースが該当する。

不動産会社に仲介してもらうことなく個人間で売買する場合、契約書類を売主と買主で作成しなければなりません。

しかし専門的な知識がないまま契約書を作成すると重要な条項が抜けてしまったり法令違反になる可能性があります。

そのため宅建協会が公開している雛形を活用するのがおすすめです。

この章では雛形の入手方法と注意点について、解説します。

不動産売買契約書の雛形はいくつかあり、管轄の宅建協会によって多少の違いはありますが概ね記載事項は同じです。

公益社団法人全国宅地建物取引業協会連合会の雛形は以下のリンクからダウンロードできますので、参考にしてください。

【参考サイト:不 動 産 売 買 契 約 書】

不動産売買契約書の雛形ですが、正しくは宅建業法37条書面と呼ばれており、宅建業者が仲介に入る際に交付することが義務付けられている書面です。

そのため厳密に言えば不動産売買契約書ではなく、「不動産売買契約書として取り扱っても問題のない書面」ということになります。

売主と買主の取り決めによっては不利になる内容が記載されている可能性があることから、雛形をそのまま活用せず末尾の特約事項に円滑な取引ができるよう追記することをおすすめします。

不動産売買契約書の雛形を活用する際に注意しておくべきポイントは、以下の通りです。

不動産の売買は車や時計といった動産物に比べて手続きは複雑になり、準備物も多いです。

そのため円滑に取引を完了するためにはあらかじめ流れを理解し、なるべく早めに準備物を用意しておく必要があります。

この章では不動産売買契約を締結するための流れと準備物について、解説します。

買主は購入したい不動産が見つかった場合、購入申込書を記載して売主に提示します。

購入申込書には買主の住所、氏名、購入したい不動産の所在地などを記載しますが、同時に契約日と購入したい価格を記載することが可能です。

たとえば3,000万円の物件に対して2,900万円と記載した場合、「2,900万円であれば購入します」という意思表示をしたことになります。

これに対して売主は承諾、否決、妥協案を提示し、買主と合意すれば売買契約に進むことになります。

売買契約を締結する日には売主と買主は認印と身分証明書を準備することになりますが、買主は追加で手付金の準備が必要です。

また、売主と買主双方が契約書の原本を保有する場合、印紙は2枚必要ですが売主が複写を保管する場合は買主のみが収入印紙1枚を準備することになるため、事前に確認しておくべきポイントといえます。

契約書の記載内容で注意すべきポイントと書類は異なります。

この章で詳しく解説しますので、参考にしてください。

売主の準備物は次の通りです。

1から4は必ず必要ですが、5から6はなくても契約締結は可能です。

7については管理会社に請求することで入手することができます。

売主は不動産を手放す側になるため細かい仕様や要件を理解する必要はありませんが、手付解除期限や融資特約期限など契約が解除になる可能性がある期日はチェックポイントです。

また決済後の契約不適合責任についても影響が大きいことから、契約不適合責任の期限も知っておくことが大切です。

買主の準備物は次の通りです。

売主と違って買主は印紙もしくは印紙代を必ず用意することになるため、注意ポイントです。

契約内容についても買主はこれから不動産を活用する側になることから、面積や越境の有無など細かくチェックすることをおすすめします。

売買契約には印紙税という税金がかかり、印紙を契約書に貼付して消印することで納税となります。

そのため事前に印紙税額をチェックしておく必要がありますが、電子契約や複写の保管など節税する方法もあります。

この章では売買契約にかかる印紙税について、解説します。

不動産売買契約書は課税文書のため印紙税が発生することになり、売買代金によって次のように変動します。

| 売買価格 | 印紙代 |

|---|---|

| 10万円を超え50万円以下 | 200円 |

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 10,000円 |

| 5,000万円を超え1億円以下 | 30,000円 |

| 1億円を超え5億円以下 | 60,000円 |

| 5億円を超え10億円以下 | 160,000円 |

| 10億円を超え50億円以下 | 320,000円 |

| 50億円を超える | 480,000円 |

用意した印紙を契約書に貼付し、割印することで納税となります。

割印は買主のみでも問題ありませんが、売主と買主が割印するケースが多いです。

なお、印紙税は不動産売買契約書の原本のみが対象となることから、原本の複写を保管するのであれば印紙税は免除されます。

電子契約は課税文書である不動産売買契約書とは異なった書式であることから印紙税が発生せず、さらにオンラインで締結できるというメリットがあります。

ただし署名押印するためのツールがダウンロードされている必要があるなど制約も多く、さらに売主と買主のどちらかが電子契約を拒否した場合は締結できなくなってしまいます。

そのため電子契約を行う際には事前に打ち合わせし、問題ないことを確認したうえで進めなければなりません。

売買契約書の内容に沿って売主と買主は契約履行に必要な準備を進めるため、誤解を招く内容や間違いがあってはいけません。

そのため、不動産会社が売買契約書を作成した場合であっても事前に契約書案を入手し、内容を確認することをおすすめします。

この章では売買契約書の作成上の注意点を紹介します。

売買契約書で必ずチェックすべき項目は、次の通りです。

停止条件とは、ある条件を満たすことで契約書の効力が発生するという特約のことです。

たとえば「売主が住み替え先の所有権を取得できること」や「カーブミラーを希望の位置に移設できること」といった条件が停止条件として扱われます。

このようなチェックポイントについては疑問点が残らないよう、質問することも大切です。

事前に売買契約書の内容が分かっていれば必ず質問リストを作成し、署名押印前に疑問点を解消できるよう準備しておくことも重要です。

特に契約不適合責任や公租公課の日割り精算は一度の説明で理解できないことも多く、聞き流してしまうと後から大きな損害に繋がってしまうこともあります。

そのような失敗をしないためにも、気になる点を質問リストにまとめておくことがおすすめです。

売買契約が締結されると売主と買主は書類を保管することになりますが、保管方法にもコツがあります。

また、万が一のトラブルに備え相談先も調べておくことがポイントです。

売主は譲渡所得税の申告、買主は住宅ローン控除の申告で引渡しの翌年に確定申告を行います。

そのため売買契約書は押し入れの奥にしまうのではなく、すぐに取り出せる場所に保管しておくことをおすすめします。

また、火災や地震など避難を余儀なくされるケースに備え、玄関近くに保管しておくこともポイントです。

不動産関連のトラブルはまず仲介した不動産会社に相談すべきですが、対応が良くない場合は宅建協会や消費者相談センター、弁護士の無料相談などを活用する必要があります。

特に宅建協会は一般人からのトラブル相談に対しスピーディーに対応してくれることが多いので、不動産会社の対応に満足できない場合にはおすすめの相談先といえます。

不動産売買契約書に記載されている内容は非常に重要ですが難解な専門用語で記載されており、理解できないという人もいます。

そのため売買契約書は事前に入手し、疑問点を質問リストにまとめてから契約当日を迎えることがポイントです。

また売買契約が締結され円滑に引渡しを完了するためには準備しておく書類や手続きがあり、売主と買主は事前にチェックしておく必要があります。

このことからも、分からないことがあればすぐに不動産会社へ連絡し、確実に準備を進めることが大切だといえます。

空家ベースは不動産事業にチャレンジしたい人や、地方に空き家を買って移住したい人に日本全国の空き家を紹介するポータルサイトです。

空家ベースは空き家再生を通して空間を作ることの楽しさを広め、起業へのファーストステップを応援します。

公式LINEでは未公開物件の配信なども行なっていますので、ぜひ登録してチェックしてください。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!

土地や建物といった不動産を投資目的や居住目的で購入する際に借入をする場合、金融機関によって抵当権が設定されることになります。

抵当権は借入したローンを滞納した際に実行されることになり、所有者は不動産の所有権を失うことになってしまうケースもあります。

そのため金融機関から融資を受けて不動産を購入するのであれば、抵当権の特徴について正しく理解しておくことが大切です。

この記事では抵当権の特徴とデメリット、リスクについて解説します。

これから住宅ローンや投資ローンを組む予定のある人は、参考にしてください。

抵当権とは金融機関が物件購入者に対して融資をする際の担保権のことで、抵当権が設定されると債権者である金融機関が抵当権者、債務者である融資を受けた人が抵当権設定者となります。

物件に設定された抵当権は抵当権設定登記によって効力を発揮することになり、一般的には所有権移転登記と同タイミングで設定されます。

債務者が借入を完済し抹消手続きをするまで抵当権は存続することになり、放置しておくと不動産売却や相続に大きな影響を与えてしまいます。

また返済を滞納してしまうと担保物の不動産を任意売却や競売にかけることで債権者は債権回収を実行することになり、その結果借金だけが残って所有権を放棄することにもなりかねません。

このことからも不動産を所有する際にはどのくらい借入するのか慎重に判断し、必ず返済できる範囲で融資を受けることがおすすめです。

金融機関は債務者から利息と元金の支払いを受けることで資金を回収することになりますが、債務者が返済不能になったり消息不明になってしまうと大きな損害を被ることになります。

そのため金融機関は債務者が購入する物件を返済困難時に差し押さえし売却できるようにする「担保」を持ち、資金回収が不可能というリスクを回避します。

こうした債権は所有権を保持している所有者であっても抵抗することはできない権利となっていることから、金融機関から融資を受けた場合は必ず抵当権が設定されると知っておく必要があります。

抵当権はこのような理由で設定されますので、ローンを利用する際には知っておくべきポイントです。

住宅を購入する際に住宅ローンを利用する人は多いですが、住宅ローンの場合は物件の資産価値だけでなく債務者となる人の属性も大きく影響します。

たとえば年収が高くて勤続年数も長く、さらに複数の資産を保有している人であれば物件の資産価値が低くても多額の融資を受けることができます。

なぜなら信頼性の高い人は返済不能となる可能性が低いといえるからであり、リスクが低い融資となるからです。

一方、融資額が低い場合でも金融機関のリスクは低くなりますが、債務者となる人の属性が良くなければ融資の審査が厳しくなり、否決となるケースも少なくありません。

このように金融機関にとって設定金額の多い抵当権はメリットもありますが、抵当権の実行によって全ての資金を回収できるわけではないため、大きなリスクでもあります。

そのため適切な設定金額で抵当権を設定できるかどうかが、住宅ローン審査を通すためのポイントといえます。

抵当権の一つに「根抵当権」がありますが、一般的な抵当権と少し特徴が異なります。

抵当権は特定の不動産に対して設定されますが根抵当権は複数の不動産に設定することができ、極度額と呼ばれる限度額までであれば何度でも借入することが可能です。

根抵当権は企業が金融機関から融資を受ける際に利用するケースが多く、融資の度に法務局へ出向いて抵当権の設定・抹消手続きを行う手間を省くことができます。

複数の不動産を所有し不動産投資を行う際には効果的な資金調達方法となりますので、一般的な抵当権と使い分けることをおすすめします。

抵当権は金融機関から融資を受けると自動的に設定されるのではなく、抵当権設定登記が必要になります。

抵当権設定登記は自分で行うこともできますが書類の漏れや記載ミスが発生しやすく、司法書士に依頼するケースがほとんどです。

そのため司法書士に依頼する流れについても押さえておく必要があります。

この章では抵当権を設定するための手順と必要書類について、解説します。

抵当権を設定するためにはまず所有権移転登記が必要となり、登録免許税がかかります。

この税金は固定資産税評価額に対して税率を掛け合わせることで計算することができ、税率は2%です。

ただし令和8年3月31日までの登記であれば土地は0.15%となります。

抵当権を設定する場合はさらに抵当権設定登記費用がかかり、税率は0.4%(一定の要件を満たす住宅の場合は0.1%)となります。

これ以外にも全部事項証明書や評価証明書の取得費用、司法書士の報酬などが発生しますので、あらかじめどのくらいの費用がかかるのか市区町村に相談しておくことが大切です。

参考:1 – ○登録免許税の計算 売買、相続などによる所有権の移転の登記

司法書士へ設定登記を依頼する場合は、まず見積の取得と必要書類を確認する必要があります。

司法書士は自分で探すことも不動産会社から紹介を受けることもできますが、不動産会社から紹介を受ける場合は紹介料が見積金額に上乗せされていることもあります。

そのため、可能であれば複数の司法書士事務所に見積を依頼することをおすすめします。

依頼する司法書士が決まれば金融機関の担当者と設定金額、不動産の決済日を伝え、必要書類を準備します。

住民票と印鑑証明書が必要書類となりますが、金融機関と司法書士のやり取りによっては印鑑証明書が2通必要になることもありますので、注意が必要です。

金融機関と司法書士への連絡を行い、必要書類の準備が終われば融資は実行され抵当権は設定されます。

抵当権が設定されたかどうかは法務局に備え付けられている全部事項証明書をチェックすることで確認できます。

金融機関が抵当権を設定する理由は債務者が返済不能になった場合のリスクに備えるためであり、抵当権が実行されると物件は差し押さえられ競売にかけられることになります。

競売はオークション形式で買主を決めることになり、最も高値を付けた落札者が所有権を得ることになります。

落札額はそのまま返済に充当されるため債務者の手に残ることはなく、さらに借金がゼロになるわけではありませんので強制退去後も支払いは続いてしまいます。

このように抵当権の実行は債務者にとって大きなマイナスになる可能性が高いといえますので、返済が難しくなる前に金融機関へ相談したり一般的な売却によって手放すことを検討することが重要です。

債務者が返済を滞納した時点で競売にかけられることはなく、いくつかステップがあります。

滞納が発覚した時点で金融機関は債務者へ催促を行い、返済が困難な状態だと分かれば返済計画の組みなおしや利息の猶予などを検討します。

このような提案は一時的な返済不能状態に対して有効であるため、滞納する前に金融機関へ相談するのもおすすめです。

ただし金融機関は総支払額を減額するわけではありませんので、いつかは返済しなければなりません。

そのため恒久的な改善が見込めなければ金融機関は債権をサービサーと呼ばれる債権回収会社に譲渡し、任意売却による不動産売却を薦められることになります。

任意売却は通常の売却とは異なり、債権回収会社が売却価格と引渡し条件を決定します。

ローンの残債よりも低い額で売却されるケースもあるため早期売却できる可能性もありますが、残った借金の返済義務は継続となるため注意が必要です。

そして任意売却を1年から1年半継続しても買い手が見つからなかった場合、裁判所の許可を得て競売にかけられることになります。

競売による資金回収額は一般の売却よりも少なく、さらに家電や家具などを自由に処分することはできません。

このように、競売は債務者の生活を大きく変えてしまう可能性があるといえます。

抵当権が設定されている不動産は売却することも相続することも可能ですが、いくつかポイントがあります。

この章ではそれぞれのポイントを紹介しますので、売却や相続の予定がある人はチェックしてください。

抵当権が設定されている不動産を売却する場合、抵当権を抹消したうえで買主に所有権を移転しなければなりません。

なぜなら抵当権が残存した状態だと新しい所有者は不動産の所有権を失う可能性があり、大きなリスクを伴う売買になってしまうからです。

公益社団法人全国宅地建物取引業協会連合会が公開している不動産売買契約書の雛形には、次の条項が記載されています。

第11条(負担の削除)

売主は、本物件の所有権移転の時期までに、抵当権等の担保権及び賃借権等の用益権その他買主の完全な所有権の行使を阻害する一切の負担を削除する。

このことからも、売主が抵当権を抹消することで売買契約は成立することが分かりますが、残債によっては自己資金で返済できないことも多いです。

そこで買主から支払いを受けた売買代金を使って抵当権抹消を行い、自己資金を使わない方法が一般的となっています。

つまり、所有権移転登記と抵当権抹消登記は同時期に手続きされるケースが多いといえます。

参考:公益社団法人全国宅地建物取引業協会連合会

こちらの記事もおすすめ

抵当権付きの不動産は売却できる?抵当権の概要、売却する際の注意点などと合わせて解説!

売却と違って抵当権が設定されている不動産を相続する場合、債務者としての返済義務も同時に相続することになります。

居住用物件として被相続人が住宅ローンを組んでいた場合、団体信用生命保険によって残債の支払いは免除されることが多いです。

しかし相続する不動産が居住用物件でなかったりペアローンなどの利用によって残債が残ってしまった場合、残債の支払い責任を相続人が負うことになります。

このような場合は相続放棄を含めて検討する必要がありますので、抵当権が設定されている不動産を相続する可能性がある場合はなるべく早い段階で司法書士などに相談することをおすすめします。

抵当権はローンを完済することで抹消することができますが、金融機関が完済と同時に抹消してくれるわけではなく、債務者が自分で手続きをしなければなりません。

この章では抵当権を抹消する流れと必要書類を紹介します。

抵当権を抹消するためには以下の書類が必要となります。

これらの書類は金融機関から完済と同時に郵送されたり、法務局でダウンロードすることができます。

抵当権を抹消するための登録免許税は抵当権1本につき1,000円のため、土地と建物に抵当権が設定されている場合は2,000円必要です。

司法書士に依頼した場合、地域や手続きの内容によって費用は異なりますので事前に見積を取得し金額を把握しておくことがポイントですが、抵当権抹消登記は所有権移転登記よりも簡易的なため自分で行う人も多いです。

そのため、インターネットで情報収集したり法務局に相談し、自分で手続きを進められそうか確認してみるのもおすすめです。

こちらの記事もおすすめ

抵当権抹消手続きの方法は?必要なタイミング・費用・流れを解説

金融機関から融資を受け不動産を購入するケースは多く、融資と抵当権設定はセットのため正しく理解しておく必要があります。

ローンの滞納を長期間継続してしまうと抵当権が実行され、競売によって所有権を失ってしまいます。

このように、債務者にとって抵当権はローン融資を受けるためのリスクといえます。

また、抵当権が設定されたままの不動産は売却することができず、残債が多いと相場よりも高い金額で公開することになり販売が長期化してしまいます。

このことからもローンを組む際には抵当権の特徴とデメリット、リスクについて十分理解したうえで判断することが重要だといえ、安全に返済できる資金計画を立てることが大切です。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!