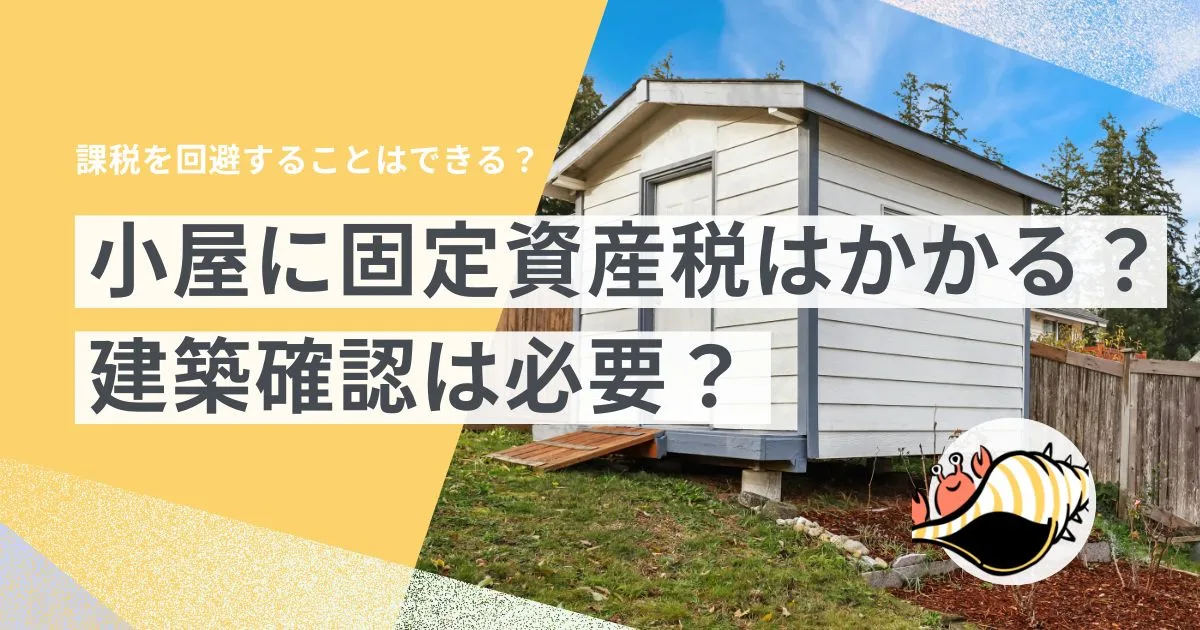

小屋にも固定資産税はかかるの?建築確認申請の必要性や課税されないポイント

不動産投資目的や自己利用目的でプレハブ小屋や物置を建築し活用するケースは増えていますが、定着性のある建物や面積によっては課税対象の不動産とみなされ、固定資産税が課税されます。

そのため課税されない家屋に該当するのか要件を確認し、対策しておくことが大切です。

固定資産税がかかる建築物かどうかは自治体が判断しますので、建てる前に事前相談することもおすすめです。

この記事では物置小屋などを設置し固定資産税がかかるケースについて、解説します。

課税対象外となる建物の条件についても紹介しますので、参考にしてください。

- 固定資産税の概要

- 固定資産税がかかる条件

- 固定資産税がかからない条件

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。戸建て投資家の方の投資用物件売却にも多くご活用いただいています。

不動産の売却をご検討の方は、ぜひお問合せください。掲載・ご相談は無料です。

そもそも固定資産税とは?

固定資産税は土地や家屋だけでなく、償却資産と呼ばれる資産にも課税されます。

固定資産は総務省によって定義付けされていますので、建築しようとしている建築物がそもそも該当するのかチェックする必要があります。

この章では固定資産税の概要について解説します。

固定資産税

固定資産税は1月1日時点で「固定資産」を所有している人に対して課税される税金です。5月頃に自治体の固定資産税課から納付書が発送されますので、記載されている期限までに支払うのが義務です。

固定資産税額は課税標準額に税率1.40%をかけて計算します。

計算式と税率は固定ですが評価額は3年に1度変更になるため、場合によっては増額となる可能性もあります。

そのため課税された小屋の税額が低くても数年後に高額になるケースもあるため、注意点といえます。

課税対象となる条件

固定資産税の課税対象に該当する要件は次のように定義されています。

土地:田んぼ、畑、住宅地、池沼、山林、鉱泉地(温泉など)、牧場、原野など

家屋:住宅、お店、工場(発電所や変電所を含む)、倉庫などの建物

償却資産:会社等(事業者)が所有する構築物(広告塔やフェンスなど)、飛行機、船、車両や運搬具(鉄道やトロッコなど)、備品(パソコンや工具など)など

小規模住宅用地の特例

住宅用地や特定市街化区域農地は特例によって評価額を減額させることができ、特例率と呼ばれる割合をかけあわせて計算します。

特例率は次のように決まっています。

| 小規模住宅用地 (200平方メートル以下) |

小規模住宅用地 (200平方メートルを超える) |

| 6分の1 | 3分の1 |

このような特例は建物がある限り適用となり、解体してしまうと減額されていた固定資産税が元に戻ってしまうため注意が必要です。

ただし、倒壊のおそれがある家屋を解体した場合、自治体によっては増額せず課税額を据え置きにする特例を設けているケースもあります。

小屋に固定資産税がかかる3条件

固定資産税がかかる小屋は建築基準法に定められた建築確認を申請して建築された場合であり、申請が必要な家屋は「屋根及び周壁」「土地の定着性」「使用目的に適している」という条件があります。

この章では各条件について詳しく解説します。

屋根及び周壁(周囲に外壁)を有する

不動産登記法では「屋根や周壁、またはこれらに類するものを有している建築物」が建物として定義されています。

そのためリモートワークや趣味スペースとして建築された小屋は一般的に建物扱いとなり、固定資産税が課税されます。

一方、カーポートのように周壁がない建築物やトレーラーハウス等は面積に関係なく、固定資産税は課税されません。

土地に定着している

建築基準法では土地に定着し自由に動かせない建築物を建物と定義しています。

定着させるためには基礎工事が必要になり、ブロックの上に置いただけの物置は建築確認申請が不要となることから、固定資産税の対象外です。

使用目的に適した状態である

簡易的な倉庫であっても居住や貯蔵ができると自治体が判断した場合、原則として固定資産税は発生してしまいます。

自治体によっては前述した土地の定着性がなくても使用目的を優先して課税するケースもあり、注意点といえます。

固定資産税がかからない小屋の条件

大掛かりな建築物でないにも関わらず固定資産税が課税されてしまうケースも少なくありませんので、課税を回避する方法を知っておくことがポイントです。

特に小屋を使って賃貸経営を計画している人にとって固定資産税は収益に大きく影響してしまうことから、固定資産税のかからない条件で建築することをおすすめします。

この章では固定資産税がかからない小屋の条件について、解説します。

外気分断性がない

外気分断性とは「屋根がある」「三方向以上壁に囲まれている」「風雨をしのげる」状態のことで不動産登記が可能となる建物かどうかを判断する際の指標となっており、固定資産税の課税対象になる建物かどうかを判断する際にも利用されます。

外気分断性がない建物は使用目的を達成することが難しく、そもそも建物として成立しないといえます。

このような建物であれば固定資産税の課税を回避することができます。

基礎がない(土地に定着していない)

基礎がなければ土地に定着していないため、「固定資産」の定義に当てはまりません。

たとえば地面に置いたブロックの上に建てた小屋や、タイヤが付いているトレーラーハウスは移動させられるため、固定資産税はかかりません。

また、基礎があっても防火地域または準防火地域以外で床面積が10㎡以下の建物は建築確認申請が不要になるため、課税対象外です。

利用用途が制限されている

居住や貯蔵に向いていない農機具置き場などは利用用途が制限されるため、固定資産税の該当条件を満たすことはありません。

ただし普段は農機具置き場として利用していても作業や野菜の貯蔵が可能なスペースがあれば条件を満たしてしまうこともあるため、注意が必要です。

どのような内容であれば条件を満たすのか心配な人は、あらかじめ自治体に相談しておくことをおすすめします。

免税点以下である

固定資産の価値が低く評価額が一定額未満の場合、固定資産税は免税となります。

このラインを免税点と呼び、次の評価額未満の固定資産であれば自動的に固定資産税は免除されます。

土地:30万円

家屋:20万円

償却資産:150万円

ただし免税点は建築費ではなく評価額となり、評価額は自治体が判断します。

そのため建築する小屋によっては想定外に評価額が高くなり、その結果課税されてしまうケースもありますので注意が必要です。

参考:総務省|地方税制度|固定資産税の概要

まとめ

固定資産税は不動産を維持するうえでなるべく減らしておきたいランニングコストといえ、回避できる方法を事前に調べておくことが重要です。

固定資産税がかかる建物には「屋根及び周壁」「土地の定着性」「使用目的に適している」という3つ条件があり、これらを満たさなければ課税されることはありません。

なぜならこれらの条件を満たさない建築物は建築確認申請が不要となるからであり、建築許可が必要ないのであれば固定資産税が課税されない建物となるからです。

ただし課税対象については自治体が最終的に判断しますので、検討している小屋が該当しそうな場合は事前に相談することをおすすめします。

空家ベースは、空き家を売りたい人と買いたい人をつなぐプラットフォームです。戸建て投資家の方の投資用物件売却にも多くご活用いただいています。

不動産の売却をご検討の方は、ぜひお問合せください。掲載・ご相談は無料です。

空家ベース編集部です。空家と書いて「ソライエ」と読みます。Twitter・Instagram・公式LINEなどでも物件情報を随時配信しています。空き家を買って再生したい方、他では売れないと言われてしまった空き家をご所有の方はぜひご相談ください!